この記事はPRが含まれていますが、直接取材・調査した一次情報を元に書かれています。

銀行やノンバンク(消費者金融)などの金融機関に、ビジネスローンやカードローンなどの融資を申し込み、審査の通過がかなわなかった方も中に入るでしょう。

一般的に、審査の通過が認められなかった主な要因として、税金滞納や赤字経営などが挙げられます。

一方ファクタリングの場合では、税金滞納や赤字経営などに関係なく、事業者が持つ売掛金または売掛債権を買い取ってもらい現金化することができます。

さらに、ファクタリングで資金調達した場合は、与信枠に響かないことも大きなメリットとなるでしょう。

ここでは、そんなファクタリングにおいて、実際に利用する前に知っておくべき内容や必要書類、即日で現金化可能なファクタリング業者についても紹介していきます。

すぐに資金がほしい事業者の方にとって、必読情報となりますので、ぜひご活用ください。

↓↓ クリックするとすぐに該当項目にジャンプします ↓↓

≫ すぐに「事業者向けファクタリング」のおすすめを見る

ファクタリングで即日資金調達は本当に可能なのか?

ファクタリングサービスを提供する業者によって異なるのですが、ほとんどの業者が即日資金調達を可能にしています。

事業者が持つ「売掛金」または「売掛債権」を業者が買い取るだけだからです。

そもそも売掛金とは、事業者が商品やサービスを顧客に提供し、後に受け取る売り上げ代金のことを意味します。

ファクタリング業者に売掛金を買い取ってもらうということは、売り上げ代金を受け取る権利をファクタリング業者に譲渡することを意味します。

その権利を得たファクタリング業者は、事業者が売り上げた代金を受け取ることができるのです。

ファクタリングには審査があることを注意しよう

事業者にとっても、即日資金調達が可能であるという点については大きなメリットがあるのですが、ファクタリングの審査があるというデメリットもあります。

とはいえ、金融機関の融資の審査より厳しくありません。

なぜ厳しくないと断言できるのかというと、金融機関の融資の審査で求められるのは、事業者の支払能力だからです。

即日融資を可能にしている金融機関(主にノンバンクなど)があるものの、支払能力がないと判断された時点で、融資の審査を通過できないというわけです。

一方、ファクタリングは審査があると説明しましたが、ここで求められるものは取引先の支払能力です。

つまり、自身が審査対象ではないということを意味します。

ファクタリングは事業者から売掛金を買い取るサービスですが、その売掛金の代金が回収不可能になった場合、ファクタリング業者側が損失を被るのが一般的です。

とはいっても、利用者側でなにも用意の必要がないかといえば、そういうことでもありません。

ファクタリングの審査でNGになるのは、主に以下の2つが挙げられます。

- 証拠書類(請求書など)が不十分

- 個人相手の売掛金の買取は不可能

個人事業主が相手の売掛金についても、ファクタリング業者によっては、買取拒否している場合もあります。

そのためムダな労力を使わないためにも、売掛金買取の申し込みを行うときは、申込先のファクタリング業者に問い合わせて確認してもらいましょう。

ファクタリングの種類によっては即日は不可能

ファクタリングは業者から売掛金を買い取って、資金調達を可能にするサービスであると説明しましたが、実はファクタリングはひとつだけでなく、様々な種類が存在します。

その種類や手続きが上手くいかなければ、ファクタリング取引でも即日はむずかしくなるでしょう。

まずは、ファクタリングの種類を4つ挙げて、それぞれの特徴と即日が可能かどうかについても解説してきます。

では、順にみていきましょう。

1:2社間ファクタリング

2社間ファクタリングとは、ファクタリングを利用する企業とファクタリング業者の間で契約を交わし、ファクタリングサービスを行うことをいいます。

2社間ファクタリングのメリットは、売掛先(支払企業)に知られることがなく、同意を必要としないところです。

これは、事業を営んでいる方からすれば、大きなメリットではないでしょうか。

仮に売掛先にファクタリングを利用して資金調達をしていると知られた場合、

というネガティブな印象を抱かれてしまいます。

そうなれば、今後の取引で悪影響を与えることも否定はできないでしょう。

即日は可能か

2社間取引の場合、最短で即日現金化が可能です。

すぐに資金を調達したい事業者にとっては魅力あるサービスでもあるのです。

しかし、手数料が高いというデメリットがあります。どのくらい手数料が高いのかはファクタリング業者によって異なりますが、目安としては、10%~15%ぐらいだと言われています。

手数料が高い理由のひとつに、貸し倒れのリスクが大きいことが挙げられます。

具体的に説明すると、ファクタリングを利用した企業が倒産したら、売掛金を買い取ったファクタリング業者に1円も入ってこないのです。

だからこそ、ファクタリング業者はそのサービスを利用する企業および事業者に対して、審査を行うというわけです。

2:3者間ファクタリング

3社間ファクタリングは、ファクタリングを利用する企業とファクタリング業者だけでなく、売掛先企業の間で契約を交わし、この3社間でファクタリングサービスを行うことを言います。

2社間ファクタリングと異なり、3社間ファクタリングは売掛先企業も関わってくるので、ファクタリングを利用していると、売掛先企業に知られることになるのです。

その他の特徴としては、以下の3点が挙げられるでしょう。

- 手数料の目安が1%~5%

- 2社間ファクタリングより審査が通りやすいとされる

- 個人事業主でも利用が可能な場合がある

手数料が2社間ファクタリングより安く、審査も比較的通りやすいとされます。

個人事業主でも利用が可能である場合があるのは、3社間ファクタリングの魅力であるといえるでしょう。

即日は可能か

3社間取引では、即日資金調達が不可能と考えた方がいいでしょう。

理由としては、3社間ファクタリングの場合、売掛先企業の同意が得られることで初めて成立するサービスであるためです。

そのため、2社間と比較しても手順が多いのです。

ただ、取引先相手に話が通っている状況であれば、相談次第で即日となる可能性もあります。

その点については、ファクタリング業者によっても対応がことなるので、あらかじめ担当者に確認した方がいいでしょう。

3:一括ファクタリング

一括ファクタリングとは、上述した3社間ファクタリングをベースにしたファクタリングサービスです。

もっと簡単にいえば、3社間ファクタリングの間に立つものがファクタリング業者なら、一括ファクタリングではその立場に銀行がたつイメージです。

より具体的な内容については、流れを見た方が早いので、以下を参考にしてください。

- 売掛金が発生する

- ファクタリングを利用する企業(納入企業)は銀行に売掛金を譲渡し、その譲渡について売掛先の企業(支払企業)が承諾する。

- 納入企業からの割引申込によって、指定する口座に資金が振り込まれる

- 期日に支払企業から銀行に、支払代金を一括で決済

- 割引されていない部分については、納入企業が指定した口座に期日振込

2社間ファクタリングをベースにした一括ファクタリングはあるのですが、3社間の一括ファクタリングのほうが多い傾向にあります。

一括ファクタリングを利用するためには

一括ファクタリングを利用するには、売掛先企業が銀行の一括ファクタリングシステムに登録しなければならないというところです。

一括ファクタリングシステムは多くの銀行が導入しているのですが、そのシステムに売掛先企業が登録しなければ、一括ファクタリングの利用は不可能となります。

つまりこのファクタリングは、売掛先企業が申込むような性質があるのです。

割引申込について注目していただきたいのですが、どのような意味なのかというと、割引自体がファクタリング業者の手数料と認識していただいても問題ありません。

2つの代金支払方法

実は一括ファクタリングには、一括割引方式と個別割引方式という2種類の代金支払方法があります。

一括割引方式とは、ファクタリング業者が事前に指定した日に、売掛金の全額を支払う方式で、ほとんどの業者がこの方式を採用しています。

一方、個別割引方式とは、ファクタリング業者が対象となる売掛金の額範囲で自由に、必要な金額と、振込日を決められる支払い方法です。

自由度が高いのがメリットですが、手数料が一括割引方式より高い傾向にあるのがデメリットです。

即日は可能か

一括ファクタリングでは、売掛先企業のシステム登録が既にされており、またファクタリングを利用する承諾が得られていれば、即日の可能性もあります。

ただ基本的には、こちらも手続きが多いので、即日はむずかしいと考えるのが適切かもしれません。

4:医療報酬債権ファクタリング

仕組み的には一括ファクタリングと一緒ですが、このファクタリングは医療機関や歯科、介護などを対象としています。

こういった医療系の診療法主債権ファクタリングでは、通常の支払サイトは長いものです。

この点でファクタリングを利用すれば、即日の現金化は難しいですが、2~3営業日には現金を受け取ることができるでしょう。

ここまで、ファクタリングの主な種類について紹介してきましたが、より詳しくその仕組みについて知りたい方は、以下の記事も参考にしてみるといいでしょう。

ファクタリングとは?種類ごとの取引の仕組みと注意点を徹底解説

ファクタリングとは?種類ごとの取引の仕組みと注意点を徹底解説

次では、即日で資金調達するために葉、何が必要で何に注意すべきかについて紹介していきます。

これは特に重要なこととなりますので、もう少しお付き合いください。

即日で資金調達するための必要書類とファクタリングの注意点

即日で現金化するには、必要書類の準備は欠かせません。

また急いでいるあまり、悪徳業者につかまってしまうことも否定はできないでしょう。

そこでここでは、必要書類の具体的な内容と、悪徳業者に引っかからないための対策を紹介していきます。

時間に余裕がないかと思いますが、必ず目を通すようにしてください。

では進めていきます。

即日で現金化するなら必要書類の準備は必須

いくら即日で現金化できるファクタリング取引を利用したとしても、必要書類が整っていない状態では即日の現金化はむずかしくなります。

必要書類については、ファクタリング業者によっても変わってきますが、概ね以下の書類があれば問題ないでしょう。

まずは以下に挙げる書類を用意しておきましょう。

- 免許証やパスポートなどの本人確認書類

- 登記簿謄本

- 決算書2期分

- 売掛相手との基本契約書

- 売掛相手に送った請求書や納品書

- 入出金帳(通帳など)

- 会社としての実印と印鑑証明書

- 納税証明書

ファクタリング業者側としては、

- 売掛相手との関係性(過去に取引があったなら入金はしっかりされていたか)

- なにで売掛債権が発生したのか

- それはいくらなのか

- 入金日はいつなのか

などがわかる成因書類は、確実に欲しがる情報となります。

また、上記で挙げた8つの必要書類については、必ずしもすべてが必要となるわけではありません。

ただし何か所かファクタリング業者に申込むのであれば、なるべくすべて用意した方が、ムダな時間を費やさずに済むことは確かです。

早い段階でこれらは用意しておくようにしましょう。

ファクタリングの悪徳業者に注意

ファクタリング業者の中には、残念ながら悪徳業者といわれるものも存在しています。

それらに引っかかってしまうと、売掛金の半分以上を手数料として持っていかれたり、情報を乱雑に扱われてしまうこともあるでしょう。

とくに以下のようにいう業者は、注意した方が良いかもしれません。

うまい話には必ず裏があります。

また、ファクタリング取引の契約書については、目の前で2部作成しもらうようにし、自身が納得した契約書であることも忘れずに確認してください。

悪徳業者の中には、確認済の契約書を印刷して渡さず、途中で自身にとって不利な条件が記載された別の契約書にすり替えてしまうこともあるのです。

ファクタリング自体は正当な取引であり、これ自体に問題はありません。

しかし、こうした悪徳業者が少なからずいるために、悪い印象も抱かれていることも忘れないようにしましょう。

必ず契約書の中身は、手元にきても確認するようにしてください。

さて即日の現金化や注意点がわかったところで、次は即日で資金調達できるファクタリングに的をしぼり、おすすめ業者を紹介していきます。

今まさに売掛債権の現金化に悩んでいるという方は、ぜひご活用ください。

即日OKな優良ファクタリング会社14選の比較一覧表

では早速、即日対応が可能な優良ファクタリング会社について比較していきましょう。

ここで紹介するファクタリング会社は14社です。

また会社名をクリックすると、特徴紹介項目へとジャンプできますので、時短目的でもごかつようくださいね!

| 設立 | 申込み対象者 | 取扱額 | 手数料 | 可能取引 | |

| えんナビ | 記載なし | 法人・個人事業主 | 30万円~5,000万円 | 5%~ | 2社間 |

| シンキコーポレーション | 記載なし | 法人・個人事業主 | 30万円~1億円

※1社上限3,000万円 |

1%~ | 2社間 / 3社間 |

| 中小企業ビジネスサポート | 記載なし | 要問合せ | 50万円~1億円 | 2%~ | 2社間 / 3社間 |

| ベストファクター | 2017年 | 法人・個人事業主 | 30万円~1億円 | 2%~ | 2社間 / 3社間 |

| ファクタリングゴールド | 2004年 | 法人・個人事業主 | 30万円~無制限 | 2%~ | 2社間 / 3社間 |

| 七福神 | 記載なし | 法人・個人事業主 | 30~3,000万円 | 3%~20% | 2社間 / 3社間 |

| ジャパンマネジメント | 2016年 | 法人・個人事業主 | 30~5,000万円 | 3%~ | 2社間 / 3社間 |

| 日経フィナンシャルトライ | 記載なし | 法人・個人事業主 | ~5,000万円 | 3%~8% | 2社間 / 3社間 |

| OLTA(オルタ) | 2019年 | 法人・個人事業主 | 要問合せ

※実績には30万円~と記載 |

2%~9% | 2社間 |

| ビートレーディング | 2012年 | 法人・個人事業主 | 上限・下限なし | 2%~ | 2社間 / 3社間 |

| トップマネジメント |

2009年 | 法人・個人事業主 | ~3億円

※1社上限1億円 |

1%~ | 2社間 / 3社間 |

| TRY(トライ) | 2018年 | 法人・個人事業主 | 要問合せ

※実績には30万円~と記載 |

5%~ | 2社間 |

| ウィット | 2016年 | 法人・個人事業主 | 30万円~ | 要問合せ | 2社間 |

| メンターキャピタル | 2009年 | 法人・個人事業主 | 30万円~ | 5%~20% | 2社間 |

気になる候補はみつかったでしょうか?

以降からは、それぞれのファクタリング会社の特長について紹介していきます。

特性を見極めて、自社のニーズとマッチする会社を探していきましょう。

ファクタリングで即日の資金調達可能にする業者14選を紹介!

ファクタリングサービスを利用するには、ファクタリング業者の存在が欠かせません。

即日資金調達を事業者が希望する場合、即現金化に対応しているファクタリング業者を選ぶ必要があります。

ここでは、前項の比較表で紹介してきた11社の基本情報と特徴を紹介しておきます。

では早速見ていきましょう。

赤字経営や税金滞納は関係ない「えんナビ」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間

- 資金調達可能額:30万円~5,000万円

- 手数料:5%~

自分は赤字経営で、支払う意思はあるが税金を滞納してしまった、だけど資金繰りが苦しく、今すぐ資金がほしい、そういった状況になっている事業者には、えんナビがおすすめです。

えんナビは、業界最低水準の手数料(5%)だけでなく秘密厳守を徹底しているので、取引先の企業に、自分が置かれている状況を知られることがありません。

売掛金さえあれば即現金化というスタンスを取っています。

まとめると、えんナビは2社間ファクタリングのみ対応しているファクタリング業者です。

2社間と3社間の両方に対応する「シンキコーポレーション」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間 / 3社間

- 資金調達可能額:30万円~1億円

(売掛先企業1社につき上限が3,000万円まで) - 手数料:1%~

シンキコーポレーションは、2社間と3社間の両方のファクタリングに対応する業者です。

申込み条件ですが、健全な事業を営んでいる売掛金を持つ法人のみが対象であると明確に記載されている通り、個人事業主は利用できないようです。

ただし、設立期間や赤字決算などに気にせず、申し込めることが可能という魅力的な面もあるのですが、それでも不安を抱いている方は、迷わずに問い合わせてみましょう。

ファクタリングにかかる手数料は1%からとなっており、内容によっては、手数料がそれ以上になるかもしれません。

とはいえ、2社間と3社間の両方のファクタリングに対応しているのが、シンキコーポレーションの強みと言えるでしょう。

MAX1億円で対応可能な「中小企業ビジネスサポート」

- 申込み対象者:要問合せ

- 可能取引:2社間 / 3社間

- 資金調達可能額:50万円~1億円

- 手数料:2%~

2社間ファクタリングのみサービスを提供している業者です。

最大で1億円の資金調達を可能にするだけでなく、最短で即日資金を可能にしているので、すぐに多額の資金がほしい事業者にはおすすめであります。

しかし、手数料が明確に記載されていないというデメリットがあるので、手数料を明確に知りたい方は、このファクタリング業者に問い合わせしましょう。

最大98%でファクタリング可能な「ベストファクター」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間 / 3社間

- 資金調達可能額:30万円~1億円

- 手数料:2%~

2社間ファクタリングのみのサービスを扱っているファクタリング業者ですが、最大98%で買い取りが可能であるという特徴を持っています。

手数料は5%からなので、大きな資金を即日で調達したいという事業者にはおすすめです。

資金調達可能額は1億円であると記載していますが、売掛先の企業の規模や取引年数などを考慮することで、それ以上の金額の取り扱いを可能にしています。

九州限定の「ファクタリングゴールド」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間 / 3社間

- 資金調達可能額:30万円~無制限

- 手数料:2%~

九州限定の地域密着型ファクタリング業者ですが、この業者は他の業者より突出した部分があり、その部分とは、

- 資金調達可能額が無制限であること

- 個人事業主でも利用が可能なこと

この2つです。

資金調達可能額が無制限であるということは、10億円だろうと100億円だろうと、どのような売掛金でも買取が可能であることを意味します。

個人事業主でも利用が可能であるというところも魅力的です。

2社間と3社間の両方のファクタリングサービスを扱っており、手数料については、2社間は5%〜20%、3社間は2%〜15%と、明確に記載されているのがメリットです。

売掛先の会社倒産は関係ない「七福神」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間 / 3社間

- 資金調達可能額:30~3,000万円

- 手数料:3%~20%

2社間と3社間の両方のファクタリングサービスを提供するファクタリング業者です。

売掛金の会社が倒産しても関係なく、その会社の売掛金を買い取ってもらうことが可能であるというメリットを持ちます。

ただし、買取後にその会社が倒産した場合が対象となるので、その辺りに関しては注意が必要です。

個人事業主でも利用可能なのですが、売掛先が法人ではなく個人経営である場合は、利用不可能となります。

見積もりが無料の「ジャパンマネジメント」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間 / 3社間

- 資金調達可能額:30~5,000万円

- 手数料:3%~

2社間ファクタリングサービスのみを提供しているファクタリング業者で、売掛金買取に関する見積もりが無料であるという特徴を持ちます。

手数料が3%からという安値を提示しているのがメリットですが、即日資金調達は不可能であるのがデメリットです。

即日には審査を行い、審査の通過が認められたら、最短翌日には資金が振り込まれるという仕組みであります。

一方で、医療報酬債権買取のファクタリングにも対応しているので、医療関連の事業者にとってはおすすめと言えるでしょう。

全国どこでも対応可能な「日経フィナンシャルトライ」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間 / 3社間

- 資金調達可能額:~5,000万円

- 手数料:3%〜8%

2社間と3社間の両方のファクタリングサービスを提供しているファクタリング業者です。

全国どこでも対応可能なのが強みで、特定の地域にこだわる必要がありません。加えて、個人事業主の利用も可能です。

手数料は3%〜8%と、数多くあるファクタリング業者の中でも低い傾向にあり、負担が軽いというメリットを持ちます。

しかし、法人または個人事業主の利用条件が明確に記載されていないのがデメリットです。

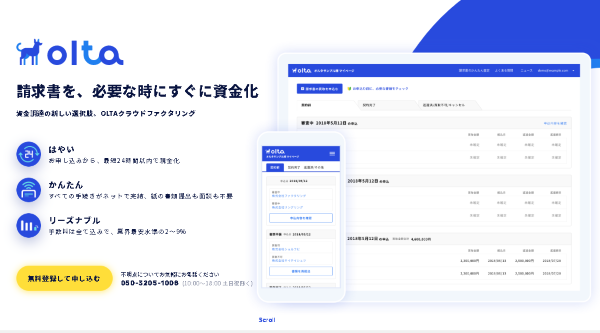

クラウドファクタリングで無駄がない「OLTA(オルタ)」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間

- 資金調達可能額:要問合せ

※実績には30万円~と記載 - 手数料:2%~9%

OLTAは、まだここ最近登場したばかりのファクタリングサービスです。

それでも注目を浴びるのは、今まで面倒だったファクタリング手続きが、すべてオンライン上で完結できるような仕組みとなっているため。

つまり、クラウドファクタリングとなっているのです。

従来のムダを徹底的に排除することで、手数料も安く抑えることができ、その安さは業界最安水準。

もちろん面談も必要ないため、エリアを気にする必要もありません。

という方には、とくにおすすめのファクタリングサービスとなるでしょう。

ただし取引内容が限られることや、必要書類が少々多いという側面もありますので、事前確認は必須となります。

高い審査通過率の「ビートレーディング」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間 / 3社間

- 資金調達可能額:上限・下限なし

- 手数料:2%~

独立系のファクタリング会社で2社間取引の場合、その手数料の相場は20%程度になることが大半です。

ですが、ビートレーディングでは同じケースであったとしても、手数料の平均はなんと15~17%ほど。

つまり、相場よりもかなり良心的な設定としているのです。

また間口も広く、審査の通過率は98%と、高い水準を維持。

実績についても申し分なく、月間契約数は400件程度となっています。

こうした強みが多いこともあって、巷では「迷ったのならビートレーディング」と言われるまでの存在へ成長。

必要書類も少ないので、審査が不安なら、まず候補として押さえておきたいファクタリング会社といえるでしょう。

スピーディーに手厚いサポートが強みの「トップマネジメント」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間 / 3社間

- 資金調達可能額:~3億円

※1社上限1億円 - 手数料:1%~

トップマネジメントの一番の魅力は、公式HPでもスタッフの顔が堂々と公開されていること。

ファクタリング会社というと、悪徳業者も少なからず存在するため、こうした配慮をしてくれる企業はかなり安心材料となるのではないでしょうか?

またその仕事は丁寧迅速で、夜間のデリバリーにまで対応してくれます。

トップマネジメントでは、これまでに10年ものノウハウが蓄積。

ファクタリング業務はもちろん、企業再生までも全力でバックアップしてもらえます。

スピード感や手厚いサポートを求めるのなら、トップマネジメントがおすすめとなるでしょう。

丁寧対応の「TRY(トライ)」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間

- 資金調達可能額:30万円~

- 手数料:5%~

TRY(トライ)では、2社間取引のみの扱いとなっており、手数料は「5%~」となっています。

ただし、上限手数料が公式には掲載されていませんでしたので、実際に利用する際には問合わせをした方がいいでしょう。

とはいえ、TRY(トライ)のファクタリング取引は償還請求権がなし(ノンリコース)。

つまり、取引先が倒産してもファクタリング利用者が代わりに支払う必要はありません。

また経験豊富な専門家が、丁寧にサポートしてくれるので、わからないことがあれば積極的に質問しておきましょう。

申込みは、公式HPよりWebで行うか、電話での対応となります。

電話一本でスピード完結する「ウィット」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間

- 資金調達可能額:30万円~

- 手数料:要問合せ

ウィットは、小口ファクタリングを専門としており、なんと電話一本で売掛債権の現金化が可能。

またすべてが非対面式で行われるため、ムダに手間を割く必要もありません。

それもあってか、最短わずか2時間足らずで成約となるなど、スピード感はかなりのもの。

さらに、ファクタリングの成約率は95%にもなるので、他社でNGだった場合でも期待できるでしょう。

「とにかく時間がない」「手間をかけたくない」というのであれば、ウィットを検討してみると良いかもしれません。

幅広い業種に対応可能な「メンターキャピタル」

- 申込み対象者:法人・個人事業主

- 可能取引:2社間

- 資金調達可能額:30万円~1億円

- 手数料:5%~20%

メンターキャピタルでは、一般企業の取引はもちろん、病院や介護福祉といった業種に至るまでファクタリング取引を実施してくれます。

そのためか、対応している買取可能額は、30万円~1億円とこちらも幅広いのが特徴。

こうした背景もあり、実績やノウハウも着々と積まれているのでしょう。

さらに安心できるのは、手数料の上限が明記されている点です。

上限が明記されていないファクタリング会社が多い中、このように明記されていることで、ムダに不安を感じることもありません。

また公式HPには、買取金額をサッとチェックできるスピード査定もあるので、気になる方は一度試してみるといいでしょう。

個人向けでおすすめの即日給料ファクタリング3選

これまでは、事業者向けのファクタリングについて紹介してきましたが、ここでは個人向けのファクタリングである給料ファクタリングを紹介していきます。

給料ファクタリングは特に、悪徳業者に気を付けるべきなので、実際に利用する際は事前によく調べてから活用するようにしてください。

では早速、給料ファクタリングについて、3社ほど紹介していきます。

1:七福神

「七福神」については、事業者向けのおすすめファクタリングでも紹介しましたね!

そんな実績ある七福神は、給料ファクタリングも実施しており、その評価は断トツの支持率となっています。

また個人向け用の公式HPを見ていただくとわかるのですが、そこにはしっかりと企業情報などの情報が洩れることなく開示してあり、信頼性の意味でも安心できるのではないでしょうか?

気になる手数料については、「10%~20%」としっかりと公式HPに明記。

上限手数料がわからないと、いくらまで取られるのか不安にもなりますが、これなら相場程度ですし安心材料にもなるでしょう。

また「七福神」では、19時までに申込めば、即日現金化も可能です。

給料ファクタリングでどこにすべき迷っているのなら、まず検討したい企業といえそうです。

2:ファクタル

「ファクタル」は、まだ新しい会社ではありますが、着実に実績を積み立てている企業でもあります。

そんな「ファクタル」の特徴は、なんといってもそのスピード感でしょう。

なんと最短30分で審査結果がわかってしまうので、ムダに待機する必要もありません。

さらに「ファクタル」では、社会保険証さえあれば正社員でなくても利用可能なため、間口が広い点も魅力。

即日現金化したいのなら、13時までに申込みを完了させておきましょう。

3:Get給

最後に紹介するのは、美容商品の販売も行っている企業が提供する「Get給」です。

「Get給」ではスムーズに取引を行うため、電子契約を採用。

そのため、すべてがオンライン完結するのも魅力でしょう。

契約書の郵送料もかからないのは、少しでも手元にキャッシュを残しておきたい人には嬉しい内容ではないでしょうか?

ただし申込みは、電話などでは受け付けていません。

申込みをするのなら、公式HPの専用フォームから行うようにしましょう。

ここで紹介した給料ファクタリング以外にも確認したいという方は、以下の記事も参考にしてみましょう。

給料ファクタリングおすすめ10選!口コミから調査した選び方や注意点も解説!

給料ファクタリングおすすめ10選!口コミから調査した選び方や注意点も解説!

即日で資金調達できるファクタリング業者は意外と多い

ファクタリングで即日資金調達は可能であるのと、その即日資金調達に対応可能なファクタリング業者を紹介しました。

ファクタリングで即日資金調達を希望するなら、2社間ファクタリングがおすすめとなります。

ファクタリング業者にもよりますが、即日資金調達が見込めるファクタリング業者が多い傾向にあります。

手数料は割高な傾向にあるのですが、中には3社間ファクタリングの手数料と同等の手数料を提示している業者も存在するでしょう。

また2社間ファクタリングでは、売掛金を買い取ってもらうことには成功したけど、その売掛金分を全て、ファクタリング業者に支払わなければならないことも覚えておいてください。