この記事はPRが含まれていますが、直接取材・調査した一次情報を元に書かれています。

法人は車を購入することで、節税につながることがあります。

しかし購入する車の種類や、購入するタイミングによってはあまり大きな節税効果が得られない場合や、損失につながることもあります。

ここでは、法人で車を購入した際の節税に関わる疑問を解消していきます。

- なぜ車の購入が節税になるの?

- リースやローンだと節税はできないの?

- メリットとデメリットについて知りたい

- 避けなければいけない車はあるの?

最大限の節税効果を得るためのポイントや、どのような車なら節税できるのかなどについても解説していきますので、順にみていきましょう。

法人での車購入が節税になる理由

法人が節税対策で車を購入することは珍しい話ではありません。

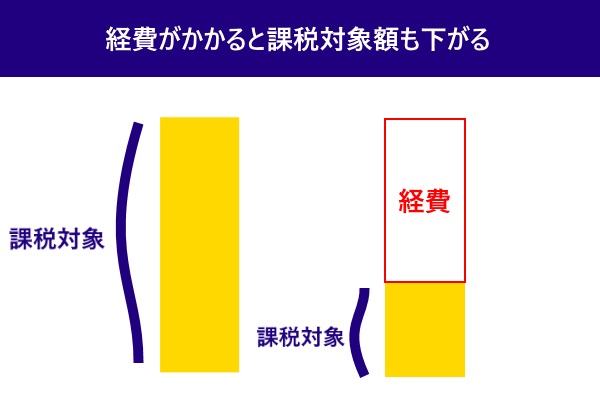

じつは法人での車の購入は、会社にとっての必要経費(損金)として計上することができるため、課税額を減らすことができるのです。

またこの課税額は、事業所得の金額によって左右されます。

たとえば、売上が多く経費があまりかかっていない場合、事業所得の金額は当然高くなります。

その分の課税額も高くなりますが、逆に経費が多くかかっていると、事業所得の金額が低くなると同時に、課税額も低くすることができます。

もちろん、私用で使うような事業に必要ないものを購入しても、必要経費として計上することはできません。

しかし、事業に必要なものであれば必要経費として計上できるので、その分課税額を減らすことができるのです。

なお、必要経費として計上できる項目はこちらです。

- 売上原価

- 給与

- 地代

- 賃料

- 広告宣伝費

- 交通費

- 会議費

- 消耗品費

- 減価償却費

法人での車の購入は、必要経費のうち「減価償却費」にあたります。

■ 減価償却とは

減価償却とは、長期に渡って使用する固定資産への設備投資に使った金額を、対象の資産が使用できる期間に渡って費用を分配することです。

たとえば、120万円で購入(設備投資)した車(固定資産)を6年間使用する場合、6年(72ヶ月)にわけて経費として計上するということです。

この例では、1年間に減価償却費として計上できるのは20万円分(120万円÷6年間)ということになります。

リースやローンでの購入も節税になる?

車の購入方法としては一括購入以外にも、カーリースやローン購入などがありますが、リースでもローンでも節税することは可能です。

ただし、リースの場合は車にかかる、

- 各種税金

- 整備費用

- 斜頸費用

などもまとめて計上できることに対し、ローンの場合は車の購入金額に加えて、車にかかる各種税金も加算されます。

またリースでは、一般的に5年間が契約期間となります。

リース料については、毎月一定の金額が掛かるため、経費を計算するのも購入と比べて楽になるでしょう。

最終的に車に支払う料金は同じでも、ローンは別途で車の税金を支払わなければならないため、節税目的で利用するのであればローンよりもリースのほうが優れているといえます。

自家用車から社用車にしても節税はできる?

プライベートで使用していた自家用車を、社用車にすることでも節税は可能です。

たとえ車の名義が個人名義であっても、法人として使用するのであれば社用車にすることができます。

さらに、社用車にかかるガソリン代や保険料も、法人の経費として落とすことができるので、経費が大きくなりさらなる節税につなげることもできます。

車の名義は法人名義に

ただし気をつけなければならない点が名義です。

できれば個人名義から法人名義に登録し直すようにしましょう。

社用車として認められるかどうかは、税務庁舎を担当する調査官によりますが、個人名義よりも法人名義のほうが社用車として認められます。

個人名義であっても認めてもらえることもありますが、起業直後でなおかつ1台目である場合では難しくなるでしょう。

名義を移すなら売買する

個人と法人で売買契約書を作成し、個人から法人に売却することをおすすめします。

法人に売却することで、個人に資産が入り、また法人側は購入金額を減価償却費として計上でき節税することができます。

さらに、売買契約書が作成されていることで、名義が個人の車であっても、法人が買収した事実を作ることができ、社用車として認めてもらえる可能性が高くなります。

自家用車から社用車にして節税を図る場合は、このようなポイントを抑えるべきでしょう。

節税目的で法人の車購入をするメリットとデメリット

経費で仕事に必要な車を購入することができますし、なおかつ節税効果も見込めるため、一見法人での車購入にはメリットが多いように見えます。

しかし、メリットだけではなくデメリットもありますので、それら双方を考慮したうえで車は購入するべきでしょう。

では、節税目的で車を購入するメリットとデメリットとはなんでしょうか?

早速、それぞれについて解説していきます。

節税目的で車購入するメリット

節税目的で車を購入するメリットは、主に以下の4つとなります。

- 車の購入金額を1年で全額償却することができる

- 個人買取も可能である

- 金額が自由に選べる

- 保険料やガゾリン代も経費として計上できる

では順にみていきましょう。

メリット1:車の購入金額を1年で全額償却することができる

一定の条件を満たしている車の場合、車を購入した金額を100%ととして1年で償却することができます。

一定の条件というのは、減価償却費の計算によるものであり、条件によっては購入から1年で全額減価償却することができる場合があります。

条件を満たした車を購入すれば、より多くの経費を計上することができるでしょう。

メリット2:個人買取も可能である

法人名義で車を購入し、実際に業務で数年ほど使用したあと、購入金額よりも安い価格で個人で買い取ることができます。

買取価格があまりにも低額な場合は、指導を受けてしまうこともありますが、きちんとした評価額を見出して検討すれば、市場販売されている中古車よりも安く購入することが可能です。

法人の節税、そして個人への資産の移転もでき、個人の車購入費用の負担を軽くすることも可能などのメリットもあります。

メリット3:金額が自由に選べる

どのくらい節税したいかの節税計画に則って、金額を自由に選ぶことができます。

より多く節税するならば、高価な車を購入すればいいですし、ギリギリ節税できるラインを狙うなら、安価な車を購入すればいいのです。

このように、目的に合わせて金額を調整できるのは、大きなメリットとなるでしょう。

メリット4:保険料やガゾリン代も経費として計上できる

車を使用するためには保険に加入したり、ガゾリンを補給したりしなければなりません。

このときにかかる費用は、経費として計上することができるので、より大きな節税効果が見込めるようになります。

節税目的で車購入するデメリット

次にデメリットについてみていきましょう。

主なデメリットは次のとおりです。

- 車の購入は早めに行う必要がある

- 余分な維持費がかかってしまう

- 大きな損失になることがある

では順に解説していきます。

デメリット1:車の購入は早めに行う必要がある

車は1ヶ月単位で減価償却費されます。

すなわち、決算月に車を購入しても1ヶ月分しか償却できないため、大した節税効果は得られないということです。

最大限節税効果を得るためには、決算月の翌月から次の決算に間に合うように購入することです。

業績が毎年上がっているので、計画的に節税をするなら問題はありませんが、突発的に利益が上がったため節税をするという目的の場合は、節税効果を得ることは難しいでしょう。

デメリット2:余分な維持費がかかってしまう

車を持っている人なら知っている方も多いですが、車を持っていると乗らなくても維持費がかかってしまいます。

たとえば車検代や車にかかる税金、自動車保険料などです。ほかにも環境によってさまざまな維持費がかかってしまいます。

車の維持費に関しては、経費として計上できないものもあるので、節税効果は得られていても、維持費によって節税の恩恵が受けにくくなるということもあります。

そのため、よく計画して車を購入する必要があります。

デメリット3:大きな損失になることがある

節税目的で購入し、数年使用したのちに売りに出そうと計画しているのであれば、気をつけたい部分です。

車を将来売却する場合、一体いくらで売却できるか、当然ながらわからないものです。

売却するつもりがなかったり、従業員へ安価で譲る予定の場合なら、とくに気にする必要はありません。

しかし節税のために購入して売却するのであれば、最低でもどのくらいで売却することができる車なのかは、節税できた金額を照らし合わせて計算する必要があるでしょう。

場合によっては大きな損失となり、車を購入するより税金を払ったほうが安く収まるということもあるので、しっかりリサーチすることをおすすめします。

節税目的で車を購入するときに気をつけたいポイント

法人での車の購入は節税に繋がりますが、一方で大きな損失になること、減価償却によって大きな節税効果は見込めない場合があるなどのデメリットがあります。

ここでは、デメリットを解消し、よりリスクを低くするための車を購入するときに気をつけたいポイントをご紹介します。

1年で100%減価償却する方法を知っておこう

一定の条件を満たしている車なら、購入金額の100%を1年で減価償却費として計上することができます。

その一定の条件というのが「3年10ヶ月以上落ちの中古車」です。

車の耐用年数は新車の場合、

- 軽自動車なら、4年

- そのほかの普通自動車なら、6年

となっています。

すなわち軽自動車なら4年かけて減価償却されるということです。

一方中古車の場合は、

「法定耐用年数-経過年数+経過年数×20%」

で耐用年数を算出します。

この計算式を3年10ヶ月で当てはまると、

6年 × 3年10ヶ月 + 3年10ヶ月 × 20% = 2年11ヶ月

になります。

耐用年数が2年以上の場合は、1年未満の端数は切り捨てになるため、3年10ヶ月でギリギリ2年の耐用年数ということになります。

2年ということは、減価償却は2年かけて行われるのではないかと思われがちです。

しかし簡便法によって、耐用年数が2年と算出された中古車の場合、1年で購入金額の全額分を減価償却することが可能なのです。

ちなみに軽自動車なら2年落ち以上の車が当てはまります。

売却するなら価値がなかなか落ちない車を選ぶ

将来的に売却をして資産を手に入れたいのであれば、価値がなかなか落ちない車を選ぶべきです。

車の将来的な価値なんて誰もわかりませんが、中古価格や需要などからある程度の予測をすることは可能です。

中古車の中には新車の価格を超えるほどの価値のある車もあります。

- メーカー

- 車種

- モデル

などによって値落ちしない車はたくさんありますので、あまり損失を出さずに節税をしたいのであれば、価値が落ちない車を選びましょう。

車の価値がよくわからない場合は、車に詳しい人や、中古車を販売している人などに相談することをおすすめします。

中古車販売業者は比較すること

法人として、節税目的で車を購入するのであれば、複数の中古車販売業者の情報を集めておくようにしましょう。

またそれを数社ほどに絞って、それぞれとの関係を築いておくことも得策となります。

車は購入する際は、良い状態の車を安く手に入れたいものですし、売却する際は、逆に高く売りたいものです。

各中古車販売業者は、特性も当然ことなりますので、買いが得意な業者もいれば、売りが得意な業者もいます。

それぞれの業者を上手く使い分けることで、よりお得にしていきましょう。

年払いを利用することもおすすめ

年払いとは、毎月継続する支払いを、期末に翌1年分を一括で前払いすることです。

そうすることで、今期分の支払いはもちろん、来気分の支払いも今期の経費として計上することができます。

たとえば、利益が大幅に出そうだと発覚した時期が、期末ギリギリだったとしても、この方法であればすぐに対応することができます。

こういった決算対策で、事前の準備がいらない数少ない方法といえるでしょう。

1年分の経費を一括で支払わなければならないことや、毎年1年分の前払いが必要になることなど、デメリットやリスクもありますが、期末ギリギリに車を購入する場合は、検討してもいい手段ではないでしょうか。

税務調査で社用車を私用と指摘されないために!

法人として車を購入する場合、中には事業でも私用でも利用したいと考える事業者の方は少なくないものです。

ただし状況によっては、税務調査によって指摘されるケースがある点には注意が必要です。

そこでここでは、社用車に関する税務調査対策について、2つほど紹介していきます。

では早速、順に読みすすめていきましょう。

事業用と私用の両方で使うなら区別はハッキリと

もし事業用と私用の両方で社用車を利用している場合は、ガソリン代やETC代などは、最初から事業用と私用とで分けておくべきです。

最初から分けておけば、利用履歴も残りますし、管理もしやすくなります。

これらを分けることなく利用していると、明確に事業用との線引きができないために、税務調査でも不利となるでしょう。

まだETCカードやガソリンカードで法人用を所有していないのなら、以下の記事を参考に選んでみるのも良いでしょう。

法人ガソリンカードおすすめ11選を比較!コスト削減も業務効率もできる

法人ガソリンカードおすすめ11選を比較!コスト削減も業務効率もできる

法人ETCカードのおすすめ21選を比較!損をしない選び方も解説

法人ETCカードのおすすめ21選を比較!損をしない選び方も解説

法人で高級車を購入する場合は正当性を明らかに

事業者の中には、

と考えている方もいらっしゃいますが、問題なく経費とすることができます。

しかし、高級車代を経費としたい場合では、正当性があることをしっかりと証明できなくてはいけません。

それはつまり、事業用として使用されており、それが客観的に見ても問題ない状態でなくてはならないということです。

この点は、前項で紹介した「事業用と私用を明確に分ける」という方法で良いでしょう。

不安であれば、一度税理士の方に相談すると、よりリスク回避ができます。

もし、税理士に知り合いがいないという場合には、税理士の選び方から把握しておくと良いかもしれません。

その点は、以下の記事でもしょうかいしていますので、ぜひ参考にしてみてください。

【個人事業主・法人ともに必見】失敗しない税理士の選び方

【個人事業主・法人ともに必見】失敗しない税理士の選び方

法人で購入を避けるべき2つの車の特徴

せっかく節税のために車を購入するなら、やはりより大きな節税効果を得たいものです。

ここでは、購入を避けるべき車の特徴をご紹介します。

新車

新車を購入する場合は、耐用年数が軽自動車で4年、普通車で6年あります。

購入金額の全額が減価償却されるまでに4年もしくは6年かかってしまうため、あまり大きな節税効果は見込めません。

もちろん、節税目的でないのであれば、どんな車を買っても問題ありませんが、節税目的で購入するのであれば、新車の購入は避けるべきでしょう。

維持費が高い

車の種類によって維持費のかかり方が違ってきます。

経費として計上できる費用もありますが、経費として計上できない費用もあります。

経費として計上できない維持費が高ければ高いほど、節税効果は低くなってしまいます。

場合によっては損失になってしまうこともあるでしょう。

なので、維持費が高い車も購入は避けるべきです。

法人の車ならリースがおすすめ!優良会社3選を紹介

もし社用車の所有を検討しているのなら、法人向けのカーリースがおすすめだとお伝えしました、

ここでは、中でもとくに優良なカーリース会社を3社紹介していきます。

では早速、確認していきましょう。

カーコンカーリース

「カーコンカーリース」の魅力は、なんといっても国内の全メーカーを取り扱っている点でしょう。

もちろん全国対応で、多くの事業者の助けとなっている法人向けカーリースとなります。

気になるコストも1台8,000円からと、かなりリーズナブル。

それゆえ、利用者の満足度も95%とかなりの高評価を集めているのです。

リースを検討しているのなら、まず検討したい有力候補となるでしょう。

定額ニコノリパック

「定額ニコノリパック」もまた、様々な人気メーカーの車種を取り揃えており、新車を格安利用できるカーリース会社となります。

また、契約期間の途中でリース車を買取ることもできれば、期間終了後は新車に契約し直すか、そのまま使い続けることもできるのです。

ニコノリ店舗では、ガソリンの給油サービスも提供しており、それを利用すればリッター5円引きになるメリットも。

もし、オフィスの近くにニコノリ店舗があるのなら、こちらもおすすめのカーリースとなります。

ホンダカーリース

「ホンダカーリース」は、その名のとおりホンダ車であれば、なんでもリースできるカーリース会社となります。

カーリースでも、整備を定期的に行う必要がありますが、その整備はホンダ車のプロが対応してくれます。

整備は全国にあるホンダ販売店で実施しており、遠方まで行く必要もそうありません。

メーカ直系のカーリースとなれば、その信頼性も十分ですので、しっかりとしたサービスを受けたい方におすすめのカーリースとなるでしょう。

ここまで紹介してきた以外の法人向けカーリースも確認したい方は、以下の記事も参考にしてみましょう。

きっとピッタリのカーリースが見つかるはずです。

社用車は法人向けカーリース!おすすめ12社の特徴比較!安いのも

社用車は法人向けカーリース!おすすめ12社の特徴比較!安いのも

節税目的で車を購入するなら最大限節税できる車を選ぶべき!

どんな車を購入しても節税することは可能ですが、やはりもとの目的が節税であるならば、最大限節税できる車を選ぶべきです。

最大限節税できる車の特徴としては、

- 3年10ヶ月以上落ちの中古車

- 値落ちしない車

この2点が重要になってきます。

また、売却する場合は、売却するときの業者選びも重要になるでしょう。

節税しつつ上手に資産を運用するならぜひ、このポイントを抑えて車の購入はしましょう。