この記事はPRが含まれていますが、直接取材・調査した一次情報を元に書かれています。

事業環境を変えることなく資金調達を行えるセール&リースバックでは、メリットが多いと考える方は多いものです。

しかしその反面では、デメリットも多く存在します。こういったことを把握せずに利用してしまった結果、「こんなはずではなかった」というような事態を招くことすらあります。

ここではそういった事態にならないよう、セール&リースバックについて、以下の内容を紹介していきます。

- セール&リースバックの基礎知識について

- セール&リースバックのメリットやデメリットはなにか

- どんな企業が向いている資金調達方法か

- 実際に利用する際はどういった流れで行うのか

では、これらについて早速みていくことにしましょう。

セール&リースバックについて知ろう

まずは、セール&リースバックの概要について把握していきましょう。

またセール&リースバックを利用するには、売却できる資産を所有していなくてはなりません。

そうした資産を所有しているのであれば、セール&リースバックはいざという時に、心強い味方となってくれるはずです。

では早速、詳しくみていきましょう。

セール&リースバックとは

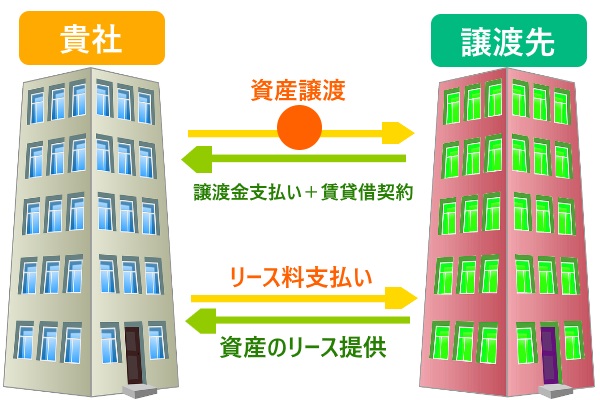

セール&リースバックとは、現在所有している資産をいったん売却し、その買主から売却した資産を借り受ける仕組みのことをいいます。

またその際に売却できる資産は、

- 不動産

- 社用車

- 機械設備

など多岐にわたります。

こうすることで、資金調達ができることはもちろん、売却した資産についても、これまでどおり利用し続けることができるようになるのです。

ただし、その資産はあくまでも借り受けている状態のため、月々のリース料は支払う必要があることは忘れてはいけません。

売却がむずかしいものとは

セール&リースバックの資産売却では、何でもかんでも売却できるというものでもありません。

たとえば、資産の老朽化が激しく資産価値がない場合や、ローン残債が売却価格を上回る(オーバーローン状態)場合では、そもそも売却自体を受け付けない業者も存在するでしょう。

ただしオーバーローンの場合では、すべての業者が受け付けないわけではありません。

銀行との交渉の結果、オーバーローンでも売却ができるケースもあります。

しかしその場合では、リース料に加えローンの残債分についても支払う必要があるため、月々の負担額が増えることには注意をする必要があるでしょう。

資金使途はどうか

セール&リースバックでは、資産を売却して借り受けるという特性から、基本的に資金使途は自由となっています。

また資金調達の中でも融資の場合では、資金使途は制限されることも多いため、こういった自由に利用できる資金を調達できることは、状況によって大きな恩恵となるでしょう。

セール&リースバックのメリットとは

セール&リースバックの概要を掴めたところで、次はそれを利用することのメリットには何があるのかについてみていきましょう。

主なメリットは以下の5つとなります。

- 審査が融資より通りやすい

- 初期費用がほぼかからない

- 固定資産税などが不要になる

- 事業環境を変える必要がない

- 買戻しが将来的に可能

またデメリットについても、後に紹介しておきますので、そちらも併せて目は通すようにしてください。では早速、順にみていきましょう。

1:審査が融資より通りやすい

通常、融資では信用力や返済能力が、融資希望者にあるのかを審査では判断されるものです。

一方のセール&リースバックでは、信用力というよりは資産に価値があるのかが重要視されますので、融資と比べても審査は通りやすいといえるでしょう。

2:初期費用がほぼかからない

セール&リースバックは、売却した資産をそのまま利用し続けることができる仕組みだとお伝えしました。

この仕組みを利用して不動産を売却した場合、その不動産を利用し続けることが可能なため、引っ越す必要がなく、その費用ももちろん負担する必要がありません。

個人とは異なり、事業を抱える法人の引っ越し費用は大きくなりがちです。

そういった部分を節約できることは、手元にキャッシュを残したい経営者にとって、大きなメリットとなるでしょう。

またその他の諸費用については、業者によっても異なりますが、基本的には売却代金から差し引かれる形となります。

そのため、事前に用意しておくべき資金が多額になることはないでしょう。

もし不安を感じるのであれば、各業者に直接問い合わせるのが確実です。

3:固定資産税などが不要になる

資産を売却することで、その所有者が変わることから、

- 固定資産税

- 保険料

- 維持管理費

についても削減することができます。

さらにリースという形をとることで、毎月のコストをフラットにし、経営の見通しを立てやすくもなるでしょう。

これは経理上の作業コストについても、削減できることを意味します。

またリース料については、経費として計上できることもメリットとなるでしょう。

ただし、調達した資金については借入扱いとなりますので、その点には注意が必要です。

4:事業環境を変える必要がない

セール&リースバックを利用する中でも大きなメリットとなるのが、この事業環境を変える必要がないことです。

たとえば工場を運営していたとして、現状のキャッシュがなく破綻しかけている状態でも、

- 数ヶ月後には大きな受注がある

- 現状を維持し持ちこたえたい

といったケースを考えるとわかりやすいでしょう。

この場合でセール&リースバックを利用していれば、売却代金により現状を持ちこたえることができ、大きな受注が入った際も不動産や機械設備などをそのまま使用できることで、経営を持ち直すことも可能となります。

このように、事業環境へ大きな影響を与えることなく資金調達できることがセール&リースバックの最大のメリットとなるでしょう。

5:買戻しが将来的に可能

セール&リースバックでは、事業が軌道に乗り手元のキャッシュが増えた段階で、売却した資産を買戻すことが可能です。

一般的に任意売却や競売の場合では、売却した資産を買戻すことは、非常に厳しいものとなります。

そのため、資金に余裕ができた段階で、資産の買戻しを検討している方は、セール&リースバックが良い選択となるでしょう。

セール&リースバックのデメリットとは

ここまででセール&リースバックのメリットについて紹介してきましたが、デメリットももちろん存在します。

セール&リースバックの利用を検討しているのであれば、これから紹介するデメリットについては、よく把握しておくことで不測の事態を防ぐこともできるでしょう。

主なデメリットは以下の5つとなります。

- 不動産の買取価格が安め

- リース料が割高

- 買戻し額が売却時より高くなることも

- リース期間が長期になるほど損をする

- 抵当権のある資産は手続きが面倒になる

では早速、順に紹介していきます。

1:不動産の買取価格が安め

セール&リースバックで不動産売却をする場合は、一般的な不動産売却よりも、その買取価額は3割ほど安くなることが大半です。

このように安く取引されるのも、不動産などの資産は年数が経つごとに、その価値が下がっていくことにあります。

買主は、買取り後の一定期間は売主に資産をリースしなくてはなりません。

また売主がリースを継続できなくなり、買戻しも不可能となれば、買主側で資産価値の下がった不動産などを再販売することとなります。

そうなってしまえば、買主側として利益の確保がむずかしくなるため、どうしても不動産などの買取価額は安めになってしまうのです。

2:リース料が割高

毎月に支払うリース料についても、一般的な相場と比較し、15%ほど割高となります。

またリース料の目安についてですが、年間にかかるリース料は売却価格の10%程度が大半となりますので、セール&リースバックを利用する際は、リース料の支払い計画についてもしっかりと考えていくようにしましょう。

3:買戻し額が売却時より高くなることも

一般的にセール&リースバックでの資産の買戻し額は、売却価格の110%程度となっています。

これは、資産価値が下がっていても関係はありません。

そのため、買戻しを検討するのであれば、十分に資金ができてからにしましょう。

4:リース期間が長期になるほど損をする

セール&リースバックでは、リース料や買戻し額が割高となっています。

そのため、リース期間が長期になればなるほど、一般的なリース料と比較しても、総額が高くなり損をしていくこととなります。

セール&リースバックは買戻しが前提の仕組みでもありますから、買戻す予定がないのであれば、目的達成後は早期のリース解約か、そもそも通常の資産売却を検討する方が得策となるでしょう。

5:抵当権のある資産は手続きが面倒になる

セール&リースバックで不動産を売却する場合、他の融資で担保として設定しているケースもあります。

こういった場合では、対象の不動産を担保とした際に行う、抵当権の設定を解除しなくてはなりません。

この解除を行う方法としては、自己資金により残高分の完済をするか、以下のような手続きをする必要があります。

- 貴社が譲渡先企業にたいして、抵当付きの不動産をセール&リースバック

- 譲渡先企業は買取った抵当付き不動産を担保に融資を受ける

- 譲渡先企業は、貴社に「2」で受けた融資金を渡す

- 貴社は抵当権を解除するため、銀行に繰り上げ返済を行い完済する

- 抵当権が解除される

- 貴社は譲渡先に対して、リース料金と譲渡先が受けた融資金の返済額を月々支払っていく

見ての通り、抵当権を解除することは非常に手間がかかるものです。

大抵のセール&リースバックを行う業者では、融資契約をするリスクも伴うことから、中々この条件をのむことはないでしょう。

ただし、ローン残債が少ない状態であれば、検討の余地があるかもしれません。

どんな企業がセール&リースバックに向いているのか

セール&リースバックのメリットとデメリットを紹介してきましたが、具体的にどういった企業が、この仕組みを利用するのに向いているのでしょうか。

ここでは、その企業の特徴について紹介していきます。

自身がセール&リースバックを利用すべきかの判断材料にもなりますので、目は通しておくようにしましょう。

価値のつく資産を所有している

資産価値のあるものを所有していることが、セール&リースバックを利用する際の前提条件ではありますが、その資産価値のラインがここでは重要となってきます。

より具体的にいえば、資金調達したい額に届くほどの、価値ある資産を所有しているのかが重要となるのです。

もし、そういった資産を所有しているのであれば、セール&リースバックは心強い味方となってくれるでしょう。

そうでないのであれば、早期の段階から他の資金調達方法も併せて検討していく必要があります。

資産の買戻しを想定している

一般的な融資審査にはなかなか通らない状況下で、資産は手放したくないが資金調達はしたいというのであれば、セール&リースバックの利用は適しているでしょう。

また融資ができる余地があるのならば、セール&リースバックよりも融資の方がトータル的な負担が少ないため、そちらで資金調達を行う方が得策となります。

競売の申し立てを受けている

セール&リースバックでは、競売の申し立てを受けている状況下でも利用することが可能です。

またこの仕組みで売却して得た資金で、滞納金を返済し、資金繰りの改善を図ることもできるでしょう。

このケースでは、可能な限り早い段階で、セール&リースバックを業者に相談するようにしてください。

周囲にバレたくない

事業環境を変える必要がないセール&リースバックでは、当然ながら周囲に資産売却を行った事実が知られることはほぼありません。

また売却した事実が外部に漏れてしまえば、取引先との関係にも影響を与えることすらあるでしょう。

そういったことを防ぐ意味でも、セール&リースバックは一役買ってくれます。

借入枠を減らしたくない

セール&リースバックは先にお伝えしたとおり、融資とは全く異なるものです。

資金を借り入れているわけではなく、資産売却して資金を得るわけですから、借入枠を温存することが可能となるのです。

セール&リースバックがおすすめできない企業とは

ここまでで、セール&リースバックに向いている企業について紹介してきました。

では反面、おすすめできない企業とは、どういった特徴があるのでしょうか?

ここでは、その特徴について2つほど紹介しておきます。

では順に確認していきましょう!

他の方法で資金調達ができる

まずセール&リースバックは、デメリットでも紹介した通り、

- 売却値は市場より安い

- 買取戻し時の価格は売却時よりも高め

- リース料が市場より高め

と金銭面ではあまり優秀とはいえないでしょう。

さらには、リース料が支払えなくなれば、退去もしなくてはなりません。

つまりセール&リースバックでの資金調達方法は、

といった方のみが利用するべき、最終的な資金調達方法ともいえるのです。

特に、現段階で資金に困っていても後から資金が入ってくるようなケースでは、不動産売却といった手段ではなく「融資」を検討すべきでしょう。

一時的に借り入れは必要になりますが、資金が入ればすぐに返済してしまえば、それだけ済みます。

また、それが売り掛けで資金待ちをしているのであれば、「ファクタリング」を利用した方が、よっぽどその後の資金繰り面で得策となるでしょう。

この方法では、資金を借りるということではなく、売掛金を買取ってもらうことになるので、セール&リースバックと同様に負債にもなりません。

ファクタリング会社おすすめ30選を比較!騙され知らずで安全に資金調達しよう!口コミも掲載

ファクタリング会社おすすめ30選を比較!騙され知らずで安全に資金調達しよう!口コミも掲載

また以下の記事では、事業者のための資金調達方法の一覧を掲載しています。

資金調達方法の選択肢を増やし、最適な方法を模索する際にでもお役立てください。

個人事業主も法人も要チェック!事業資金の調達方法14選

個人事業主も法人も要チェック!事業資金の調達方法14選

その資産でないとダメだという理由がない

セール&リースバックは、あくまでも保有している不動産を使用しつづけながら、不動産をもとに資金を得る方法です。

その資産(不動産など)を使用し続ける理由がない場合では、素直に売却して他の資産となり得るものへ乗り換えてしまった方が、ムダなコストがかからなくて済みます。

これは、とくに長期的な目線で考えた場合に、その差が明確であることに気が付くでしょう。

また不動産売却をせずとも、他の資金調達ができるのなら、そちらを優先的に試すようにしてください。

先述した通り、その方が後の資金繰りの面で苦労がなくなります。

おすすめの優良なセール&リースバック3選を紹介

セール&リースバックについての知識を把握したところで、ここではおすすめのセール&リースバックを提供する会社を3社紹介しておきます。

どこも信頼おける優良企業となりますので、ぜひ参考にしてみてくださいね!

では早速、紹介していきます。

セゾンファンデックスのリースバック

| 相談・査定料 | 無料 |

| 査定期間 | 最短即日見積もり |

| 契約までの期間 | 最短2週間 |

セゾンファンデックスは、お察しのとおり、クレディセゾングループの企業となります。

1984年に設立されており、実績はもちろん、ノウハウも十分に蓄積されているでしょう。

また、スピードについても優れており、見積もりだけなら最短即日も可能です。

提出書類についても必要最低限でいいため、その点でも優秀といえるのではないでしょうか?

スピーディーに契約を進めたい方はもちろん、まずは気軽に相談したい方にもおすすめのセール&リースバック提供会社といえそうです。

インテリックスのリースバック

| 相談・査定料 | 無料 |

| 査定期間 | 1週間~10日程度

※急ぎの場合は相談も可能 |

| 契約までの期間 | 2週間~1ヶ月 |

インテリックスは、2016年6月に東証一部上場している信頼おける企業となります。

とくにリノベーション業界では、統一基準の策定のための協議会の運営にも大きく貢献しており、業界のトップランナーとして、この業界を引っ張っていく存在にまで登りつめているのです。

そんなインテリックスでは、セール&リースバックにも力を入れています。

一見個人向けのようにも見えますが、しっかりと法人向けの事業不動産も対象となっているので、安心して利用できるでしょう。

日産フィナンシャルサービスのリースバック

日産フィナンシャルサービスは、自動車を提供する日産のグループ会社です。

そのため、その信頼性に対する説明は不要でしょう。

日産フィナンシャルサービスで提供されるセール&リースバックは、自動車が対象となっています。

不動産資産ではなく、保有している自動車でなんとか資金調達をしたい企業にとって、心強い味方となるでしょう。

ただし、査定期間や契約までにかかる期間については、独自調査をする限り公式HP上で見当たりませんでした。

もし、保有自動車のセール&リースバックを検討している方は、まずその点も含め直接相談してみることをおすすめします。

セール&リースバックを利用する際の流れとは

ではセール&リースバックを実際に利用する際は、どういった流れで資金調達をしていくのでしょうか。

ここでは、その流れについて順を追って紹介していきます。

では早速みていきましょう。

準備:資産を洗い出そう

まずは、資金調達をしたい額に見合った資産を選び抜くことから始めましょう。

そのためにも、資産の情報を細かく洗い出す必要があります。

また資産が不動産などの場合、抵当権が設定されていないかについても確認するようにしましょう。

1:まずは相談

準備が整ったら、セール&リースバックを扱う業者に、電話などを通して相談していきましょう。

またこの段階では、簡単な状況把握と面談日の決定などを主に行います。

中には土日や祝日も対応しているところもありますので、抱えている状況によっては、なるべく早い段階で問い合わせをしていくことが大切です。

2:担当者と面談

この段階では、経営の財務状況や返済状況などを確認していきます。

また資金調達したい額やリース期間、買戻し予定があるのかなどの希望についても話し合っていきます。

現状の課題を解決する糸口を、担当者の方が一緒に模索してくれますので、丁寧に対応していくようにしましょう。

3:資産査定と価格設定

面談を終えたら、次は実際に資産査定を行っていきます。

この結果をもとに、売却価格や月々のリース料などを決定していきますので、この段階は非常に重要となります。

4:買主の決定

この段階は、仲介業者を通す場合に必要となります。

また行う内容としては、査定結果や設定された各価格をもとに、不動産投資会社や投資家の中から支援してくれる方を決定していく作業となります。

ここでようやく、細かい条件なども決定していきます。

5:契約とリースバックの開始

すべての条件が決定すれば、その条件を確認し、いよいよ契約となります。

実際に締結する契約は、

- 資産売却に関する契約

- 資産を借り受ける契約

の2種類となります。

これらを締結すれば、所有権が他者へ移り、リースバックの開始となります。

セール&リースバックは状況に合わせて上手に活用していこう

セール&リースバックは、いざという時の心強い味方でもありますが、ここで紹介してきたようにデメリットも多く存在するものです。

そのため、まずは別の方法で資金調達ができないかを検討するようにしましょう。

そのうえで、セール&リースバックに選択肢が絞られてきたのなら、ここで紹介した内容を参考にしながら、状況に合わせて上手に活用していくことが大切です。

あくまでも、セール&リースバックは資金調達をする上での最終手段となります。

他の方法を知らずに、この方法を選択していては、後の資金繰りでムダなコストをかけてしまうことにもなるでしょう。

もちろん、利用する理由が明確であれば、心強い味方にもなります。

自身がどちらを選択するべきか、ここで紹介した内容を再度確認してみ極めていってください。

しっかりと資金調達が行えたあとは、最大限の努力をし、事業を軌道に乗せていきましょう!