この記事はPRが含まれていますが、直接取材・調査した一次情報を元に書かれています。

ファクタリング会社が無数に増えている今、どこのファクタリング会社にすればいいか迷ってしまう人も多いのではないでしょうか。

ファクタリング自体がまだ日本に浸透していないため、ファクタリング会社を騙った悪徳業者も少なくありません。

そこで今回はファクタリング会社に対する以下の疑問を解消していきます。

- ファクタリングの運営会社の種類には何がある?

- 安全なファクタリング会社は何を基準に選べばいい?

- 悪徳ファクタリング業者はどんな手口を使ってくる?

- 悪徳ファクタリング業者を見抜くポイントは?

- 安全に利用できるファクタリング会社はどこ?

この記事を読めば、あなたが必要とする安全なファクタリング会社を見つけることができるでしょう。

では早速、順に紹介していきます。

≫ すぐに「事業者向けファクタリングおすすめランキング」を見る

ファクタリング会社の総合おすすめランキングベスト5

まずは、総合的なファクタリング会社のランキングから紹介していきます。

とにかく時間がないという方は、このランキングを参考にしてみてください。

また、ここで紹介する以外のおすすめのファクタリング会社については、以降で比較表とともに掲載しています。

時間にまだ余裕のある方は、そちらも併せて確認していきましょう。

では早速、1位から紹介していきます。

第1位:電子請求書早払い

| 運営会社 | 株式会社インフォマート

GMOペイメントゲートウェイ株式会社 |

| 設立 | 1998年

1995年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | ~3,000万円

(それ以上も相談可能) |

| 手数料目安 | 1%~6% ※減額手数料キャンペーン中(~2020/12/31まで) 0.6%~2.9% |

| 審査スピード | 最短2営業日 |

| 取引タイプ | 2社間 |

第1位に選ばせていただいたのは、圧倒的な手数料の安さを誇る「電子請求書早払い」となります。

このファクタリングサービスは、40万社が集まるプラットフォームを運営している「infoマート」、そして一度は聞き覚えのある「GMO」が、2020年に共同でリリースした新しいサービス。

そんな新しくも信頼におけるファクタリングサービスが、業界最安値の手数料「1~6%」で利用できるというのだから、見逃しはできないでしょう。

手続きについても面倒な面談などは一切なく、かんたんオンライン手続き。

最短2営業日には入金されるスピード感も魅力です。

これから、あらたにファクタリングを検討しているのなら、電子請求書早払いは良い選択になるのではないでしょうか?

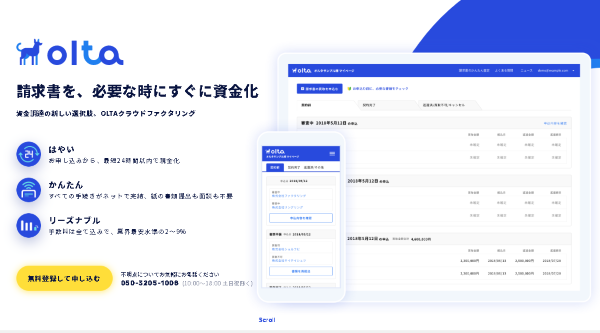

第2位:OLTA(オルタ)

| 運営会社 | OLTA株式会社 |

| 設立 | 2017年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 上限・下限なし |

| 手数料目安 | 2~9% |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 |

第2位として選ばせていただいたのは、クラウド型ファクタリングの「OLTA(オルタ)」。

さすがはクラウド型というだけあり、すべての工程がwebで完結してしまう手軽さが魅力です。

またすべてをWeb完結にしているため、他社でありがちな面談や契約書の郵送をする手間もなければ、業界最安水準の手数料までも実現。

ムダな工程を省くことで、人件費が削れ、手数料が「2~9%」と一桁台に収まっているのです。

その分、提出書類はある程度必要にはなりますが、その点がクリアできるのなら最短即日入金も可能なため、十分選ぶべき対象となるでしょう。

とにかく安い手数料で手取りを下げたくないという方は、「OLTA(オルタ)」が最有力となります。

第3位:ビートレーディング

| 運営会社 | 株式会社ビートレーディング |

| 設立 | 2012年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 上限・下限なし |

| 手数料目安 | 2%~ |

| 審査スピード | 即日〜3営業日 |

| 取引タイプ | 2社間 / 3社間 |

第3位に選ばせていただいたのは、審査間口が広いと評判の「ビートレーディング」です。

その利便性の高さも魅力ではありますが、現金化までのスピード感や提出書類などの手間においても魅力があるのが特徴。

なんと「ビートレーディング」では、スピード感も安定しており、最短12時間以内での入金が可能となっているのです。

そうしたスペックがあるにも関わらず、平均手数料が15~17%ほどと独立系としては低め。

こうした良心的な設定が人気を呼び、着実に信頼を得ているのでしょう。

また、契約方法も非対面でOKなため、遠方や時間のない人にもおすすめです。

もし、どれにすべきか迷っているのなら、「ビートレーディング」が有力候補となりそうです。

第4位:日本中小企業金融サポート

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

| 設立 | 2017年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 数十万~ |

| 手数料目安 | 公式HPより簡易WEB査定可能 |

| 審査スピード | 即日~ |

| 取引タイプ | 2社間 / 3社間 |

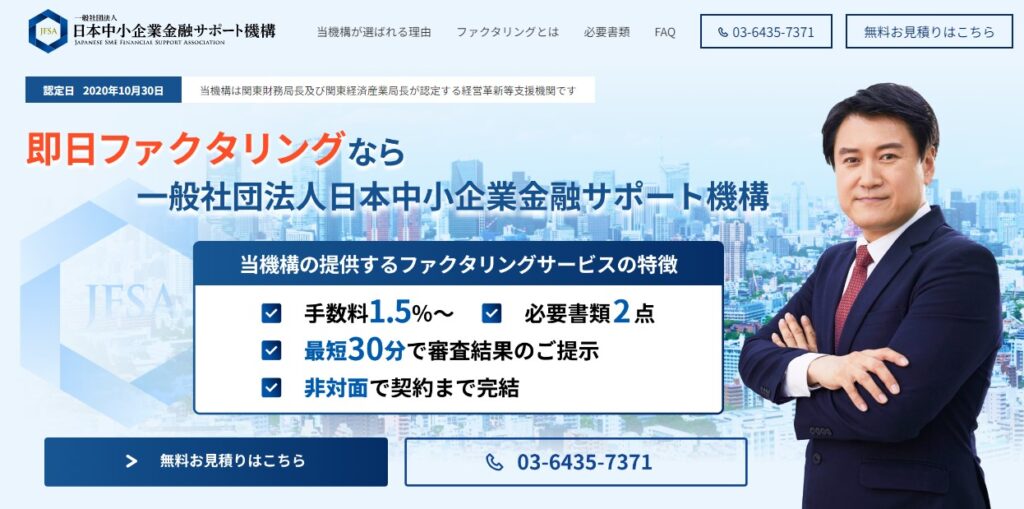

第4位として選ばせていただいたのは、「日本中小企業金融サポート機構」です。

日本中小企業金融サポート機構では、非営利団体であり、丁寧なサポートが魅力のファクタリングサービスを提供しています。

その目線は経営者に寄り添ったものとなっており、単にファクタリングを実施するわけではありません。

今後の資金繰りや資金調達面も含めて、相談に乗ってくれるサポート体制があるのです。

また契約する際も、対面で行う必要はなく、郵送ファクタリングで完結。

業種や取引タイプも柔軟に対応してくれるので、実に心強い味方となりそうです。

今まさに資金面で悩んでいるのなら、一度相談してみるのも良いかもしれません。

第5位:アクティブサポート

| 運営会社 | 株式会社アクティブサポート |

| 設立 | 2017年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | ~1,000万円 |

| 手数料目安 | 2~14.8% |

| 審査スピード | 最短即日 |

| 取引タイプ | 2社間/3社間 |

第5位として選ばせていただいたのは、経営支援にも力を入れているにも関わらず手数料が良心的な「アクティブサポート」となります。

また審査通過率に至っては、9割超えと利便性の高さも十分。

なによりも審査に必要な書類が、「通帳のコピー」と「請求書」だけというのは、かなり魅力的ではないでしょうか?

スピード感も魅力的で、300万円までの現金化であれば、最短即日で対応。

とにかくすぐに利用したいというのなら、「アクティブサポート」に相談してみましょう。

ファクタリング会社には3種類ある

まずはファクタリング会社の種類について学びましょう。

ファクタリング会社には次の3種類があります。

- 銀行系ファクタリング会社

- ノンバンク系ファクタリング会社

- 独立系ファクタリング会社

それぞれにメリットやデメリットがあるので、必要に応じて利用する会社を選んでください。

1:銀行系ファクタリング会社

その名の通り、銀行の系列会社・グループ会社が運営しているファクタリング会社です。

みずほ銀行系のみずほファクターや、りそな銀行系のりそな決済サービスなどが挙げられます。

地方銀行の場合は系列会社ではなく、地銀が直接ファクタリングを行うことが一般的です。

銀行系ファクタリング会社のメリット

銀行系ファクタリング会社のメリットは、以下の通りです。

- 億単位の売掛金でもファクタリングできること

- 手数料が安いこと

- ファクタリング会社自体の信用が非常に高いこと

ファクタリング自体、主に中小企業が行うもので1億円以上の売掛金をファクタリングできる会社はなかなかありません。

また、3社間取引をしなければいけない場合、売掛先企業は聞いたことのないファクタリング会社の名前を出されると不安に思うこともあるでしょう。

■3社間取引とは

3社間取引とは、売掛相手にファクタリングをする旨を通知し、「自社・ファクタリング会社・売掛相手」の3社でやり取りをするファクタリング取引のことです。

ファクタリングにはいくつか種類があります。それぞれの仕組みを知りたい方は、以下の記事を参考にしてみましょう。

ファクタリングとは?種類ごとの取引の仕組みと注意点を徹底解説

ファクタリングとは?種類ごとの取引の仕組みと注意点を徹底解説

しかし、銀行のグループ企業なら企業名だけでお金を扱うプロだとわかってもらえるので、3社間取引が承諾されやすくなります。

銀行系ファクタリング会社のデメリット

銀行系ファクタリング会社のデメリットは、次のことが挙げられます。

- 申し込みから現金化までに時間がかかること

- 3社間ファクタリングのみ対応なので、売掛先企業に必ず通知する必要があること

- 審査が厳しく最低融資額も大きいので、大企業向けであること

いま紹介した3つ以外の最大のデメリットは、親会社に情報が筒抜けになること。

ファクタリングのメリットは賃借対照表(バランスシート)に負債が計上されないことです。

しかし、銀行系ファクタリング会社の場合は親会社の銀行にその情報が筒抜けになってしまい、銀行融資を受ける際に不利になる可能性があります。

2:ノンバンク系ファクタリング会社

ノンバンク系ファクタリング会社は、銀行ではない企業のグループなどが経営するファクタリング会社です。

消費者金融会社や証券会社などお金を扱う事業の場合はもちろん、通信事業や物流など、親会社の事業は多岐にわたります。

ノンバンク系ファクタリング会社のメリット

ノンバンク系ファクタリング会社のメリットは、次の通りです。

- 独立系ファクタリング会社に比べて手数料が低めに設定されていること

- 親会社が大手の場合、売掛先企業からの信頼も得やすい

銀行系ファクタリング会社と違って、銀行融資のときにファクタリングの情報が筒抜けになることもないので、安心して利用することができます。

ノンバンク系ファクタリング会社のデメリット

ノンバンク系ファクタリング会社のデメリットは、良くも悪くも中途半端といえること。

手数料も、ファクタリング契約から口座振込までの期間も、銀行系と独立系の中間をとったような設定になっていることがほとんどです。

3:独立系ファクタリング会社

最後にご紹介するのが、独立系ファクタリング会社です。

簡単に言ってしまえば、独立系ファクタリング会社は銀行系・ノンバンク系以外の「その他」に該当します。

独立系ファクタリング会社のメリット

独立系ファクタリング会社を使用するメリットは、次の3つです。

- スピーディーな審査が可能

- 数十万円の小口利用も可能

- 2社間取引のファクタリングにも対応

ファクタリング会社のメインターゲットは中小企業であることがほとんどのため、多くの利用者がまず利用を検討するのが独立系ファクタリング会社であるといえます。

銀行系やノンバンク系のように会社の規模が大きくない代わりに、スピーディーな審査が可能で、最短で即日資金調達が可能な会社もあるでしょう。

ファクタリング即日で資金調達可能!売掛金の即現金化方法を徹底解説

ファクタリング即日で資金調達可能!売掛金の即現金化方法を徹底解説

数十万円からでも利用できる独立系ファクタリングは、中小企業にとってはとくに心強い味方となりそうです。

独立系ファクタリング会社のデメリット

独立系ファクタリング会社を使用するデメリットは、次の2つです。

- ファクタリング手数料が高い

- ファクタリング会社自体の信用度が低い傾向にある

独立系ファクタリング会社は手数料が安くても10%、高いと40%近くになることもあります。

ただでさえ資金繰りに苦しんでいる企業にとって、売掛債権額の大半を持っていかれるのはかなり辛いところでしょう。

また銀行系・ノンバンク系にあった親会社による信用の後ろ盾が一切ないことも、独立系ファクタリング会社のデメリットといえます。

ファクタリングの仕組み自体が、まだ一般的ではない日本において、ファクタリング会社自体の信用は、特に3社間取引のファクタリングにおいては重要です。

安全なファクタリング会社の選び方6つ

ここからは、安全に使えるファクタリング会社を選ぶためにチェックするべきポイントを、5つご紹介します。

資金繰りはもちろん、ファクタリング後の取引についても十分吟味したうえで、ファクタリング会社を絞るようにしましょう。

1:希望する取引方法に対応しているか

ファクタリング会社には、2社間取引と3社間取引どちらかしか対応していない会社と、両方に対応している会社があります。

基本的に銀行系ファクタリング会社は、3社間取引を専門にしていることがほとんどです。

2社間取引を希望される場合は、独立系から探すのが手っ取り早いでしょう。

2:ファクタリング希望額が取引可能額内にあるか

ファクタリング会社によって、資金調達可能額は異なります。

数十万円から受け付けてくれる会社もあれば、億単位の融資もできる会社もあるでしょう。

資金調達可能額は「独立系<ノンバンク系<銀行系」の順に大きくなります。

調達可能額が大きくなればなるほど、資金調達前の審査は厳しくなることを覚悟しましょう。

3:資金調達までにかかる時間

売掛先企業との間に発生した売掛債権が現金になるまで、ファクタリングなしで待つと通常は数カ月かかりますが、ファクタリングを使えば最短で即日現金化することができます。

もちろん早いに越したことはありませんが、メガバンク系などの大手の場合は、どんなに早くても数週間、遅いと1ヶ月以上も現金化まで待たなくてはいけません。

それに比べると、独立系は非常にスピーディーで、ファクタリング会社によっては遅くても3営業日以内に資金調達してもらえます。

そのため、資金繰りに余裕がない場合は、独立系のファクタリング会社が第一候補となるでしょう。

こういった利便性こそありますが、それを売りに悪徳業者が宣伝してくることもあります。

と、すぐ飛びつくのは禁物となります。よく評判などを調べるようにしましょう。

4:償還求償権の有無

ファクタリング契約が締結されるとき、売掛債権を自社からファクタリング会社が買い取ります。

ファクタリング会社が売掛債権を自社から買い取ってから、ファクタリング会社に売掛債権額が振り込まれるまでの間に、売掛先企業が支払い不能状態となることもあります。

その際にファクタリング会社では、自社に売掛債権額を請求する権利を所有しています。

この権利のことを、償還請求権といいます。

ファクタリング会社と自社でファクタリング契約を結ぶとき、契約書にはファクタリング会社が償還請求権を放棄する旨が記載されていることがほとんどです。

もし売掛先企業に支払い能力がなくなっても、自社が売掛債権額を支払う義務はありません。

ファクタリング会社が償還請求権を放棄すると契約書に明記されているかどうかは必ず確認しましょう。

5:電話対応や面談での印象

最後に大事なのは、ファクタリング会社で働く人たちの印象です。

わからないところを質問して丁寧に答えてくれるか、無理にファクタリング契約を勧めてこないかなど、チェックすべきポイントは多岐にわたります。

どんなに条件がよくても、ファクタリング会社の人の印象が悪い場合は、その会社でのファクタリングは避けたほうが無難です。

6:ファクタリング手数料がどれほどかかるのか

単にファクタリング会社といっても、設定しているファクタリング手数料は、各社ともかなり開きがあるものです。

たとえば、即日で現金化できるようなファクタリングサービスの場合、その多くが十数%の手数料としているのに対して、先述した銀行系などでは数%とまるで異なります。

こうなってくると、「なるべく安く、早く現金化できるところ」を探したくなりますが、これも少々危険。

詳しくはあとに紹介しますが、悪徳ファクタリング業者も確かに存在するのです。

明らかに「聞いたことがない(不審な)会社名」「安すぎる手数料」の場合は、一度立ち止まりましょう。

とはいえ、最近ではITの進化により、オンライン完結できるファクタリングサービスも続々と登場しています。

このようなサービスの場合、人件費などの削減が期待できるできることから手数料も安くなっていることが一般的。

もし「なるべく安く、早く現金化できるところ」を探しているのなら、そうしたファクタリングサービスを選ぶのもひとつの手かもしれません。

悪徳ファクタリング業者が使う手口を把握しておこう

さて、もし悪徳ファクタリング業者にあたってしまった場合、どのような手口(行動)をしてくるのでしょうか。

こういったことを事前に把握しておき、甘い罠にはまらないようにしてくださいね!

では、悪徳ファクタリング業者に見られる手口(行動)を3つほどみていきましょう。

理由をつけて買取額を下げてくる

最も多い方法として、異常に安い手数料に誘われたファクタリング希望者に対して、あらゆる角度から理由をつけては手数料をギリギリで引き上げてくるというものがあります。

この場合の手数料は、問題意識が湧きにくい相場ギリギリのライン(30%程度)を狙ってきます。

一刻を争うファクタリング希望者にとっては、審査に通過しただけでも「OK」とみなし、その手数料でも契約してしまうのです。

もちろん、取引相手の事業の状態によっては、本当にその手数料となることもあるので一概に悪徳とはいえません。

ある意味で、その判別が難しいこの手法が一番タチが悪いともいえるでしょう。

分割要求をしてくる

悪徳ファクタリング業者の中には、先ほどの手数料の引き上げだけでなく、高額な保証金を上乗せしてくることもあります。

もちろん、他の名目で搾取してくるかもしれません。

その結果、売掛債権の買取金額が本来の4割まで引き下がってしまう事例も発生しているのです。

つまり、本来の売掛金が200万円だったとしても、手元に入るのは80万円となります。

この状態でキャッシュフローがよくなるわけがありません。

そこで悪徳ファクタリング業者は、「分割返済」を提案してくるわけです。

もちろんこのときの金利は、かなり高額に設定されており、そこでも搾取してきます。

事業者側からすれば、支払いが滞りはじめているので、渋々この提案に乗ってしまうのでしょう。

そしてどんどんと搾取され続けてしまうというわけです。

過度な返済要求してくる

悪徳ファクタリング業者は、前項の分割返済が滞った際に、ひと昔前の手荒い催促をしてくる可能性もあります。

具体的には、会社への嫌がらせや取引先への嫌がらせ、また親族への嫌がらせもあるかもしれません。

こうした行為は、法律で厳しく制限されていますが、悪徳ファクタリング業者はそれすらも関係ないのでしょう。

では悪徳業者につかまってしまった場合に、万が一支払いが厳しくなったらどうなるのでしょうか?

次からその実態を紹介していきます。

悪徳ファクタリング業者の手荒い取り立ての実態

万が一悪徳業者につかまってしまい、支払うべき額が用意できない場合、先述したような手荒い取りたてが行われるかもしれません。

ここでは、その具体的な取り立て方法を3つほど紹介しておきます。

では順に確認していきましょう。

電話の回数が度を越えている

まず一つ目は、催促する電話の回数が、生活や仕事に支障が出るほどの数にのぼること。

この電話は、自宅や携帯はもちろん、会社や家族にまで及びます。

つまり、秘密厳守なんて言うものは存在しない状態となるわけです。

中には一日に100件を超えるほどの電話が鳴り響くことさえあるでしょう。

こんな状況では、とてもではありませんが、事業に集中ができないでしょう。

恐喝のような言動で圧力をかけてくる

悪徳業者では、取り立ての際の言動も激しいのが特徴です。

実際に申込みをする際には、優しく丁寧であっても、それは表面上のみの顔。

その実態は、精神的な負担をのしかけ、脅すような言動へと豹変します。

その際は、利用者側をひたすら責め立てるような形で、精神的に徹底的に追い込んでくるのです。

さらには逃げ道をふさぐように、警察や士業の方へ相談がしないよう、脅してくるケースもあるです。

家族だけでなく近隣住民にもわかるように嫌がらせをする

自分自身のみへの嫌がらせでも悪質ですが、さらに自身のかかわる人脈にまで、その嫌がらせの手は伸びてきます。

さらには自宅付近で、さも取り立てのような言動をしたりし、近隣との関係にまでヒビが入るようなこともするのだとか。

先述しましたが、こうした過度な取り立ては、法律で厳しく制限されています。

どんどんとエスカレートする前に、おかしいと感じた時点で、早急に対処する必要があるでしょう。

事業者側も、現状を悪くしたくない一心で返済にあたりますが、こうしたトラブルにあたった場合は、早急に専門家に相談するようにしてください。

また、次で紹介する騙されないための注意点も、しっかりと押さえておくようにしましょう。

悪徳ファクタリング業者に騙されないために注意すべきポイント3つ

次に、悪徳業者に騙されないための注意点をご紹介します。

ファクタリング会社は事業形態などからも悪徳業者が入りやすく、間違ったファクタリング会社選びをしてしまうと騙されてしまうことも珍しくありません。

自社が売掛債権を先にファクタリング会社に譲渡する必要がある以上、信頼できる会社だと確信できない場合はファクタリング契約をするべきではないでしょう。

どんなに資金繰りに困っていて1日でも早く資金が欲しい状態でも、騙されることに比べればファクタリング会社の調査など取るに足らないことです。

そこで、必ずファクタリング会社について確かめてほしいポイントを3つご紹介します。

1: ホームページの会社概要に記載されている内容は本当か

まずは、ホームページの会社概要に記載されている情報が本当かどうかです。

設立年月日や代表者名はもちろん、会社の住所や代表電話番号、資本金額といったことが一般的な企業の会社概要には記載されています。

これらすべてを記載しているファクタリング会社は決して多くなく、記載されているからといって本当のこととは限りません。

- 代表者について検索したり

- 地図アプリで住所が実在するかどうかを調べたり

- 実際に電話が繋がるかどうか

についても確認して損はないでしょう。

売掛債権を渡す相手なので、信頼できる情報を掴むまで徹底的に調べるくらいの気持ちが大切です。

2:手数料があまりに安すぎないか

ファクタリングを依頼する側にとって、どうしても避けられないネックな部分に手数料があります。

手数料が低ければ、それだけ手元に残るお金が多くなるので、とにかく手数料が低いところを優先的に探している方も多いのではないでしょうか。

しかしあまりに相場からかけ離れた安い手数料の場合、それをエサにおびき寄せられている可能性も考慮するべきです。

契約まで持ってくることさえできれば、債権がファクタリング会社にわたった時点で雲隠れすればいいだけとなります。

独立系ファクタリング会社を利用する場合、相場相当の手数料は腹をくくって覚悟しましょう。

3:契約書が正常かどうか

最後に確認するべきは、契約書です。

当たり前のことですが、スマートフォンの説明書と一緒でちゃんと読まない人も少なくありません。

そうした人が被害にあっても、

などと言い訳できるように、契約書は相手に都合よく作られている場合も往々にしてあるものです。

騙されないためにも、法務や顧問弁護士を連れてしっかり書面を確認してもらったり、もし怪しいと感じても、

と曖昧な状態で契約しないようにしましょう。

悪徳業者の可能性が高い!こんな特徴にも注意!

注意すべき点について何点か紹介してきましたが、ここでは「これに当てはまったら悪徳業者の可能性が高い」という特徴について紹介していきます。

ここでチェックすべきは主に以下の4つとなります。

- 振込先口座名が社名と異なる

- 携帯電話でのやり取りを勧められる

- 対面での対応がない

- 住所がバーチャルオフィスや賃貸住宅

順に解説していきます。

振込先口座名が社名と異なる

通常は、振込先の口座名と社名は一致していることが大半です。

しかし悪徳業者の場合では、事業に信用性がないことから、銀行での法人口座開設を断られてしまうことがほとんどです。

その結果、社名と一致する口座を取得できずに、名が不一致となるケースが多いのでしょう。

ただし、近年ではネット銀行の審査に通過してしまう悪徳業者も存在します。

そのため、口座名と社名が一致していたとしても、ネット銀行の口座だった場合では、念のため調べるようにしておきましょう。

対面での対応がない

ファクタリングに限らず、詐欺をはたらく業者に共通することとして、顔を頻繁に合わせたがらないという特徴があります。

またファクタリングでは、利用する側の人物像を把握するために、面談を行うところも少なくはありません。

そのため、明確な理由がないにもかかわらず、対面での対応を拒否し続ける場合には、注意が必要となります。

住所がバーチャルオフィスや賃貸住宅

HPなどで記載されている住所が、バーチャルオフィスや賃貸住宅だったというケースも注意が必要です。

しっかりとした企業では、ちゃんとした場所にオフィスを構えているものです。

住所を実際に検索してみて、住所先がどういうものなのかを調べておきましょう。

ただし先にお伝えした通り、住所がデタラメだったというケースもあります。ビルなどの場合は、そのビルの管理会社に問い合わせてみてもいいかもしれません。

ここまでで、何点か確認事項を紹介してきましたが、もちろん当てはまったからといって、すべてが悪徳業者というわけではありません。

しかし、もしも上記に挙げた項目に当てはまったのなら、必ず検索をして評判などを調べるようにしましょう。

その上で、ファクタリングは利用するようにしてください。

さらに詳しく見抜く方法について知りたい方は、以下の記事も参考にしてみてください。きっと役立つはずです。

ファクタリング会社の選び方10選!法人・個人事業主のために徹底調査

ファクタリング会社の選び方10選!法人・個人事業主のために徹底調査

また、これらを確認することも面倒という方も少なからずいますので、次では安全に利用できるファクタリング会社を厳選して紹介しておきます。

ぜひ参考にしてみてください。

安全に利用できる!おすすめファクタリング会社の30社比較!

最後に、安心して使用できるファクタリング会社をご紹介します。

銀行系、ノンバンク系、独立系からそれぞれ厳選して、比較一覧表としてまとめておきましたので、候補を見つける際にでもお役立てください。

希望条件に合うファクタリング会社がきっと見つかるはずです。

では早速、見ていきましょう!

※ファクタリング会社名をクリックすると詳細へジャンプできます。

| 運営元 | 設立 | スピード | 取引 | 取扱額 | ||

| 銀行系 |

三菱UFJファクター | 三菱UFJファクター株式会社 | 1977年 | 2週間〜1ヶ月 | 3社 | 1億円~ |

| SMBCファイナンス | SMBCファイナンスサービス株式会社 | 1972年 | 2週間〜1ヶ月 | 3社 | 5,000万円~ | |

| みずほファクター | みずほファクター株式会社 | 1977年 | 2週間〜2ヶ月 | 3社 | 記載なし | |

| anew | 新生銀行

OLTA |

1952年

2017年 |

最短24時間 | 2社 | 数百万~1,000 万円 | |

| ノンバンク系 |

オリックス | オリックス株式会社 | 1964年 | 10日~ | 3社 | 300万円~ |

| NTTファイナンス | NTTファイナンス㈱ | 1985年 | 1週間〜1ヶ月 | 3社 | 記載なし | |

| 三田証券 | 三田証券株式会社 | 1949年 | 1週間〜 | 3社 | 記載なし | |

| ビジネクスト | ビジネクスト株式会社 | 2001年 | 記載なし | 2社 | ~1億円 | |

| GMO BtoB早払い | GMOペイメントゲートウェイ株式会社 | 1995年 | 最短2営業日 | 2社 | 100万円~1億円 | |

| MF KESSAI アーリーペイメント | MF KESSAI株式会社 | 2017年 | 最短2営業日 | 2社 | 数万円~数億円 | |

| 独立系 |

ビートレーディング | 株式会社ビートレーディング | 2012年 | 即日〜3営業日 | 2社/3社 | 上限・下限なし |

| ジャパン・フィナンシャル・ソリューションズ | ㈱ジャパン・ファイナンシャル・ソリューションズ | 1974年 | 記載なし | 3社 | 300万円〜 | |

| えんナビ | 株式会社インターテック | 記載なし | 即日〜 | 2社 | 30万円~5,000万円 | |

| ジャパンマネジメント | 株式会社ラインオフィスサービス | 2016年 | 即日〜 | 2社/3社 | 30万円~5,000万円 | |

| トップマネジメント | 株式会社トップ・マネジメント | 2009年 | 即日〜 | 2社/3社 | ~3億円※1社あたり1億円まで | |

| 日本中小企業金融サポート | 一般社団法人 日本中小企業金融サポート機構 | 2017年 | 即日〜 | 2社/3社 | 数十万円~ | |

| アクセルファクター | 株式会社アクセルファクター | 記載なし | 即日〜 | 2社 / 3社 | 30~3,000万円 | |

| ベストファクター | 株式会社アレシア | 記載なし | 即日 | 2社間 / 3社間 | 30万円~ | |

| 三共サービス | 株式会社三共サービス | 2001年 | 即日 | 2社間 / 3社間 | 50万円~3,000万円 | |

| OLTA(オルタ) | OLTA株式会社 | 2017年 | 即日 | 2社間 | 上限・下限なし | |

| ウィット | 株式会社ウィット | 2016年 | 即日 | 2社間 | 30万円~500万円 | |

| TRY(トライ) | 株式会社SKO | 2018年 | 即日 | 2社間 | 記載なし | |

| メンターキャピタル | 株式会社メンターキャピタル | 2009年 | 即日 | 2社間 / 3社間 | ~3億円

※1億円まで / 社 |

|

| ワダツミ | ワダツミ株式会社 | 2004年 | 最短3日 | 3社間 | 5万円~10億円 | |

| クイックマネジメント | 株式会社ウェーブネット | 2017年 | 即日 | 2社間 / 3社間 | 下限なし~5,000万円 | |

| 電子請求書早払い | 株式会社インフォマート

GMOペイメントゲートウェイ株式会社 |

1998年1995年 | 最短2日 | 2社間 | ~3,000万円

(それ以上も相談可能) |

|

| Smart Factor | 有限会社MSJ INNOVATION | 記載なし | 即日 | 2社間/3社間 | 30~5,000万円 | |

| アクティブサポート | 株式会社アクティブサポート | 2017年 | 即日 | 2社間/3社間 | ~1,000万円 | |

| K2ソリューションズ | 株式会社 K2ソリューションズ | 記載なし | 即日 | 2社間/3社間 | 30~3,000万円 | |

| 事業資金エージェント | 株式会社Monkey Pod | 2015年 | 即日 | 2社間/3社間 | ~2億円 |

さて、ここまでで比較一覧表については以上となります。

以降からは、これまで紹介してきたファクタリング会社について、それぞれの詳細を順に紹介していきますので、ぜひ参考にしてみてください。

では読み進みていきましょう。

銀行系でおすすめファクタリング会社4選

まずは手数料が安く設定されており、主に大型のファクタリングを扱う銀行系のおすすめからみていきましょう。

ここで紹介する銀行は、どれも馴染みあるものばかりとなります。

また基本的に大企業特化のため、中小企業ではハードルが高くなることも留意しておきましょう。

1:anew(アニュー)

| 運営会社 | 新生銀行

OLTA |

| 設立 | 1952年

2017年 |

| 申込み対象者 | 法人のみ |

| 取扱額 | 数百万~1,000 万円 |

| 手数料目安 | 2%〜9% |

| 審査スピード | 最短24時間 |

| 取引タイプ | 2社間 |

「anew(アニュー)」は、新生銀行と大手金融機関の後ろ盾があるファクタリング会社のOLTA(オルタ)が共同提供するファクタリングサービスとなっています。

そのため銀行系でありながらも、その審査スピードは最短24時間と、他行とは雲泥の差を実現。

なにより嬉しいのは、現金化まですべてオンラインで完結してしまう点でしょう。

つまり、面倒な面談や郵送で書類を送るといった手間がかからないわけです。

ある程度審査に自信があり、安心してサクッとファクタリングを利用したいのなら、「anew(アニュー)」がおすすめです。

2:三菱UFJファクター

| 運営会社 | 三菱UFJファクター株式会社 |

| 設立 | 1977年 |

| 申込み対象者 | 法人 |

| 取扱額 | 数千万~ |

| 手数料目安 | 要問合せ |

| 審査スピード | 2週間〜1ヶ月 |

| 取引タイプ | 3社間 |

「三菱UFJファクター」は、言わずもがな三菱UFJ銀行系列のファクタリング会社です。

国内最大手のメガバンクの信用は抜群ですが、とにかく審査が厳しいことでも有名でしょう。

数百万円では門前払いされるという口コミもあり、完全に大手企業向けといえます。

3:SMBCファイナンス

| 運営会社 | SMBCファイナンスサービス株式会社 |

| 設立 | 1972年 |

| 申込み対象者 | 法人 |

| 取扱額 | 1,000万円~ |

| 手数料目安 | 要問合せ |

| 審査スピード | 2週間〜1ヶ月 |

| 取引タイプ | 3社間 |

「SMBCファイナンス」は、こちらもメガバンクの三井住友銀行グループのファクタリング会社です。

やはり審査に必要な書類を揃えるだけでも一苦労だったり、審査から資金調達までにもかなり時間を要することから、一日でも早く現金化したい中小企業には不向きといえます。

4:みずほファクター

| 運営会社 | みずほファクター株式会社 |

| 設立 | 1977年 |

| 申込み対象者 | 法人 |

| 取扱額 | 記載なし |

| 手数料目安 | 要問合せ |

| 審査スピード | 2週間〜2ヶ月 |

| 取引タイプ | 3社間 |

「みずほファクター」も、安心のみずほフィナンシャルグループのため、その信頼度の説明は不要でしょう。

みずほファクターでは、国内ファクタリングはもちろん、海外ファクタリングにも対応しています。

またみずほファクターでは、回収保証も取り扱っており、限度額内であれば売上債権の100%を保証するなど手厚いことも特徴でしょう。

ただし、こちらも大手企業向きとなりますので、審査は厳しめといえます。

ノンバンク系でおすすめファクタリング会社6選

次に紹介するのは、カード会社や証券会社、金融機関などが提供しているファクタリングサービスとなります。

こちらも見たことがある会社が多いのではないでしょうか?

では早速、確認していきましょう!

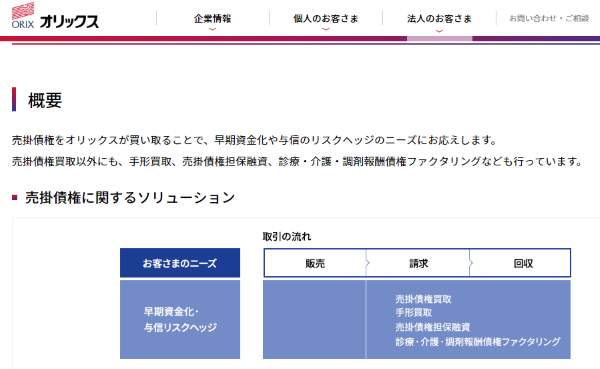

1:オリックス

| 運営会社 | オリックス株式会社 |

| 設立 | 1964年 |

| 申込み対象者 | 法人 |

| 取扱額 | 300万円~ |

| 手数料目安 | 要問合せ |

| 審査スピード | 10日~ |

| 取引タイプ | 3社間 |

「オリックス」は、パ・リーグの球団でもおなじみの企業オリックスによるファクタリングサービスです。

医療・介護などを事業にしている企業のファクタリングにも対応しているので、幅広い業種が利用できるでしょう。

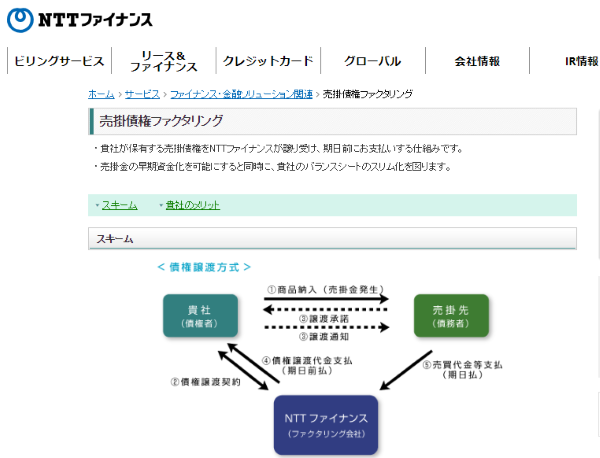

2:NTTファイナンス

| 運営会社 | NTTファイナンス㈱ |

| 設立 | 1985年 |

| 申込み対象者 | 法人 |

| 取扱額 | 記載なし |

| 手数料目安 | 要問合せ |

| 審査スピード | 1週間〜1ヶ月 |

| 取引タイプ | 3社間 |

「NTTファイナンス」は、電話などの通信事業でお馴染みのNTTグループのファクタリング会社です。

元国営企業のグループ会社というだけあり、ファクタリング会社自体の信用度は銀行系をもしのぎます。

3:ビジネクスト

| 運営会社 | ビジネクスト株式会社 |

| 設立 | 2001年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | ~1億円 |

| 手数料目安 | 要問合せ |

| 審査スピード | 記載なし |

| 取引タイプ | 2社間 |

「ビジネクスト」といえば、ノンバンク系融資会社の中でも実績が豊富で有名ですね!

融資実績については、国内トップクラスを誇り、なんと累計10万口座以上の契約実績をたたき出しています。

そんなビジネクストが提供するファクタリングは、こちらもかなり良心的な手数料が魅力となっており、「他社よりも安い手数料で契約できた」という口コミもあるほどです。

ただし、最低買取額や最短現金化日数のことについて、独自調査の中では公式HPで見当たらないため、直接問い合わせて確認する必要もあるでしょう。

それで納得がいけば、ノンバンクの中でも安心して利用できる会社なので、有力候補として判断してみても良いかもしれません。

4:三田証券

| 運営会社 | 三田証券株式会社 |

| 設立 | 1949年 |

| 申込み対象者 | 医療系事業者 |

| 取扱額 | 記載なし |

| 手数料目安 | 要問合せ |

| 審査スピード | 1週間〜 |

| 取引タイプ | 3社間 |

「三田証券」は、医療関連向けに特化したファクタリング提供会社となります。

より具体的には、以下のような機関や事業者向けとなるでしょう。

- 医療機関

- 介護事業者

- 調剤薬局

また三田証券では、診療報酬等の請求額について、最大4ヶ月分もの資金調達をすることができます。

このケースでは、ファクタリングで対応できるのは2ヶ月分となっており、残りを融資として調達するイメージです。

医療系であるなら、まず候補として、加えておくべきファクタリング提供会社といえるでしょう。

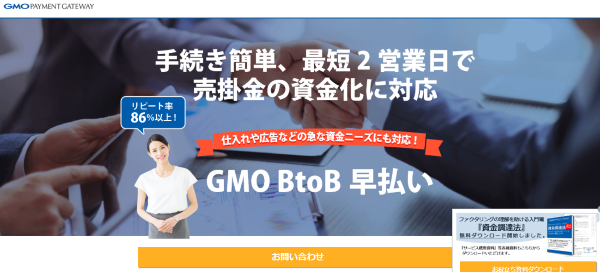

5:GMO BtoB早払い

| 運営会社 | GMOペイメントゲートウェイ株式会社 |

| 設立 | 1995年 |

| 申込み対象者 | 法人のみ |

| 取扱額 | 100万円~1億円 |

| 手数料目安 | 1~10% |

| 審査スピード | 最短2営業日 |

| 取引タイプ | 2社間 |

「GMO BtoB早払い」は、東証一部上場のGMOペイメントゲートウェイが運営するファクタリングサービスとなります。

このファクタリングサービスの一番の魅力は、なんといっても受注した時点で、その注文書を買取ってくれる点。

一般的なファクタリングサービスの場合、何らかの商品やサービスを納品後に発行する請求書を買取ってもらうものです。

それが注文(受注)を受けた時点で、すぐにファクタリングを利用できるわけですから、いち早くキャッシュが欲しい事業者には、かなり嬉しいサービスとなっているのではないでしょうか?

さらには、GMOが提供する仮想口座を利用することで、売掛先から得る代金をGMO側に振り込む手間もなくすことができます。

とにかく早い段階で現金化をしたいのなら、「GMO BtoB早払い」を活用するといいでしょう。

6:MF KESSAI アーリーペイメント

| 運営会社 | MF KESSAI株式会社 |

| 設立 | 2017年 |

| 申込み対象者 | 法人のみ |

| 取扱額 | 数万円~数億円 |

| 手数料目安 | 1~10% |

| 審査スピード | 最短2営業日 |

| 取引タイプ | 2社間 |

「MF KESSAI」は、東証マザーズ上場企業である「株式会社マネーフォワード」の100%子会社が運営しているファクタリングサービスとなります。

「MF KESSAI株式会社」自体は、2017年に設立と若い企業ではありますが、信頼度の高い親会社がいるために着々と実績を積み重ねているのです。

またその使い勝手も良く、現金化まではコチラもすべてオンライン完結で進めることができる点も魅力のひとつでしょう。

最低取引額も法人のみが対象となっているファクタリングサービスでは、数十万円からが多いものですが、これも数万円から利用が可能。

使い勝手の良さを求めるのなら、「MF KESSAI」も候補となりそうです。

独立系でおすすめファクタリング会社20選

最後に紹介するのが、間口が比較的広めの独立系ファクタリング会社です。

どこもファクタリング特化していますので、ノウハウは十分でしょう。

ここでは、20社ほど挙げてそれぞれの基本情報を紹介していきます。

ではこちらも確認していきましょう!

1:ビートレーディング

| 運営会社 | 株式会社ビートレーディング |

| 設立 | 2012年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 上限・下限なし |

| 手数料目安 | 2%~ |

| 審査スピード | 即日〜3営業日 |

| 取引タイプ | 2社間 / 3社間 |

「ビートレーディング」は、最短即日から資金調達可能というスピード感がセールスポイントとなります。

2社間取引に対応しているのはもちろん、手数料の平均が15~17%ほどと独立系の相場20%に比べて安めなので、迷ったらビートレーディングと言われるほどの信頼を得ています。

またなにより、審査通過率が高く98%もの方が通過。

さらに契約方法も、「郵送・出張・対面」の3つを設けているので、時間ない方や遠方の方でも十分に対応できる体制が整っています。

中小企業でどれにすべきか迷っている方は、最有力候補となるのではないでしょうか?

2:ジャパン・フィナンシャル・ソリューションズ

| 運営会社 | ㈱ジャパン・ファイナンシャル・ソリューションズ |

| 設立 | 1974年 |

| 申込み対象者 | 法人 |

| 取扱額 | 300万円〜 |

| 手数料目安 | 1%〜4.6% |

| 審査スピード | 記載なし |

| 取引タイプ | 3社間 |

次にご紹介するのが40年以上の歴史を持つ老舗「ジャパン・フィナンシャル・ソリューションズ」です。

入金までのスピードは決して早いと言えませんが、手数料は1%〜4.6%と独立系なのに業界トップクラスの低さです。

3:えんナビ

| 運営会社 | 株式会社インターテック |

| 設立 | 記載なし |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 30万円~5,000万円 |

| 手数料目安 | 5%~ |

| 審査スピード | 即日〜 |

| 取引タイプ | 2社間 |

最後に紹介する「えんナビ」は、情報への扱いが厳重で、2社間取引で相手に知られないように配慮を徹底しているのが特徴です。

また他社では、最低買取額がそう安くないことも多い中、えんナビは30万円からと小規模事業者にも優しい設定となっています。

契約にかかる時間は、最短で45分を実現するなど、スピード感でも優秀といえるのではないでしょうか。

手数料についても業界最低水準となる(5%~)を提示しているので、一度問い合わせてみても良いかもしれません。

4:ジャパンマネジメント

| 運営会社 | 株式会社ラインオフィスサービス |

| 設立 | 2016年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 30~5000万円 |

| 手数料目安 | 3%~ |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 / 3社間 |

ジャパンマネジメントは、設立してまだ数年のファクタリング会社ですが、中小企業向けに着々と実績を積んでいる企業でもあります。

また全国対応で、審査スピードも即日と早く、リピート率も93%と高評価も得ているのが特徴です。

またジャパンマネジメントでは、通常のファクタリングはもちろん、診療ファクタリングや介護ファクタリングの取り扱いもあります。

ノウハウに申し分はないのでは、候補として考えておくと良いかもしれません。

5:トップマネジメント

| 運営会社 | 株式会社トップ・マネジメント |

| 設立 | 2009年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | ~3億円

※1社あたり1億円まで |

| 手数料目安 | 1%~ |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 / 3社間 |

トップマネジメントはこれまでに10年の実績があり、その累計買取高はなんと、100億円にものぼります。

件数でいえば、4万5,000件を超えるなど、実績として申し分のないファクタリング会社といえるでしょう。

またトップマネジメントでは、「信頼」についてこだわりをもっており、公式HPでも専門スタッフの顔を公開するなど信頼性は抜群でしょう。

取り扱い可能な業種も多岐にわたるので、まずは公式HPで自社の業種が当てはまるのか確認してみても良いかもしれません。

6:日本中小企業金融サポート

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

| 設立 | 2017年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 数十万~ |

| 手数料目安 | 公式HPより簡易WEB査定可能 |

| 審査スピード | 即日~ |

| 取引タイプ | 2社間 / 3社間 |

日本中小企業金融サポート機構は、ファクタリング会社では珍しい、非営利団体の「一般社団法人」として活動しています。

そのためか、緊急のファクタリングについても、親身に相談に乗ってくれる姿勢がみられ、信頼度も高いのが特徴となります。

またファクタリングだけでなく、その他の資金調達の相談やM&A、事業継承に至るまで相談に乗ってくれるため、経営周りについても心強い存在となりそうです。

ファクタリング手数料については、WEBからものの10秒ほどで査定できるため、まずは目安程度に査定してみると良いかもしれません。

7:アクセルファクター

| 運営会社 | 株式会社アクセルファクター |

| 設立 | 記載なし |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 30~3,000万円 |

| 手数料目安 | 2~20% |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 / 3社間 |

アクセスファクターは、中小企業にとってうれしい、少額ファクタリング専門会社となります。

そのため家族経営などであっても、門前払いすることなく、しっかりと対応してくれるのです。

また中小企業の場合、資金調達に緊急を要することも少なくありません。

その点アクセルファクターでは、可能な限り即日入金にこだわって対応してくれます。

各社ともスピードについては謳っていますが、ここまで自信をもって差別化しているのも、めずらしいでしょう。

気になる方は、一度公式HPにも目を通しておくと良いかもしれません。

8:ベストファクター

| 運営会社 | 株式会社アレシア |

| 設立 | 記載なし |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 30万円~ |

| 手数料目安 | 2~20% |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 / 3社間 |

ベストファクターの審査通過率は、92.2%と9割超え。

また、あらゆる業種に対して対応可能なため、万が一の際には候補に入れておくべきファクタリング会社なるでしょう。

もちろん、来店をする手間もベストファクターではありません。

基本的には、2社間取引に特化しており、その手数料も5%からとかなり良心的(3社間は2%~)。

まずは、公式HP内の「買取手数料診断(所要時間30秒程度)」をしてみてから、判断してみると良いかもしれません。

9:三共サービス

| 運営会社 | 株式会社三共サービス |

| 設立 | 2001年 |

| 申込み対象者 | 法人 |

| 取扱額 | 50~3,000万円 |

| 手数料目安 | 1.5%〜 |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 / 3社間 |

三共サービスでは、元銀行員やノンバンクに勤務していた方など、お金についての知識が豊富な方がスタッフとして在籍しています。

そのため、会社ごとの経営状態に合わせて、適切なアドバイスやサポートができる体制がすでに整っているのです。

またそうした背景もあってか、他社からのファクタリング乗り換えにおいて、満足度は98%もの評価を得ています。

もちろん、手数料についても良心的な設定で、その点も影響しているのでしょう。

財務状態において不安があるのなら、まず相談してみたいファクタリング会社となります。

10:ウィット

| 運営会社 | 株式会社ウィット |

| 設立 | 2016年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 30万円~500万円 |

| 手数料目安 | – |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 |

ウィットは、「30万円~500万円」の小口ファクタリングを専門としているサービスです。

またその取引は、電話一本で完結することにこだわっているため、煩わしい面談なども必要ありません。

事務所にいながら、すべてが完結するサービスとなります。

また売掛債権の買取率も高めで、なんと全体の95%もの債権に買取を実施。

そのスピード感も優秀で、申込みからわずか2時間足らずで成約するのですから、とにかく時間のない方には心強い味方となるのではないでしょうか?

手数料については明記されてないので、その点は実際に問い合わせをしてみる良いかもしれません。

11:TRY(トライ)

| 運営会社 | 株式会社SKO |

| 設立 | 2018年 |

| 申込み対象者 | 法人、個人事業主 |

| 取扱額 | 記載なし |

| 手数料目安 | 5%~ |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 |

TRY(トライ)を提供する株式会社SKOは、まだ若い企業ではありますが、着々と実績を積むファクタリングが会社でもあります。

もちろんそのスピード感も優秀で、午前中までに申込みをすれば、銀行が開いている時間内に入金までを実施。

申込み自体は、Webから24時間いつでも受け付けており、利便性も十分となります。

また、会社は若いですが、在籍するスタッフは経験が豊富。

こうした背景もあり、口コミでも高評価が相次ぐのでしょう。

とくに個人事業主からの声が多い印象ですので、個人事業主の方はぜひチェックしておきたいファクタリング会社といえそうです。

12:メンターキャピタル

| 運営会社 | 株式会社メンターキャピタル |

| 設立 | 2009年 |

| 申込み対象者 | 法人、個人事業主 |

| 取扱額 | 30万円~1億円 |

| 手数料目安 | 5~20% |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 / 3社間 |

メンターキャピタルの特徴は、なんといっても小口から大口まで、実に幅広いファクタリング取引に対応していることでしょう。

その買取実績は豊富で、業界No.1を誇るほど。

このような結果となるのも、他社で断られてしまうような場合でも、買取を実施するなど柔軟な対応ができるからでしょう。

取引は、2社間はもちろん3社間にも対応しており、より安い手数料を求める方にも人気。

まずは業種別の事例が公式HPに掲載されているので、自身の業種と照らし合わせてみるのもいいでしょう。

もちろん、診療報酬債権や介護報酬債権のファクタリングにも対応しています。

13:OLTA(オルタ)

| 運営会社 | OLTA株式会社 |

| 設立 | 2017年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 上限・下限なし |

| 手数料目安 | 2~9% |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 |

OLTA(オルタ)は、従来のファクタリング取引におけるムダを徹底的に省いた、オンライン完結型のクラウドファクタリングとなります。

そのため、面談や郵送などといった手間が、利用者にかかることもありません。

さらに嬉しい点は、そうしたムダが省かれたことで、手数料がグッと抑えられている点です。

この手数料は、2社間ファクタリングでは業界最安水準となるため、少しでも手数料を抑えたい方にはかなり嬉しいメリットとなるでしょう。

ただし、用意する必要書類は少々多い印象です。

そのため、即日対応とはいえど、必要書類の準備に時間が掛かることも念頭に置いておくといいでしょう。

14:ワダツミ

| 運営会社 | ワダツミ株式会社 |

| 設立 | 2004年 |

| 申込み対象者 | 法人 |

| 取扱額 | 5万円~10億円 |

| 手数料目安 | 月1~3% |

| 審査スピード | 最短3日 |

| 取引タイプ | 3社間 |

ワダツミでは、最低5万円から利用できる数少ないファクタリング会社です。

ただし、取り扱い取引タイプは3社間のみで、2社間取引には対応していません。

とはいえ、取扱額が10億円という規模をみると、取引先企業への信用を図る上では大いに活躍しそうです。

新規取引の場合では、相手先の倒産リスクや未払いリスクなど、見えないリスクを抱えなくてはなりません。

それが高額取引となれば、リスクの大きさは計り知れないでしょう。

そういった状況下では、ワダツミはかなり心強い味方となります。

実績も十分ですので、万が一の際の切り札としてもっておくといいかもしれません。

15:クイックマネジメント

| 運営会社 | 株式会社ウェーブネット |

| 設立 | サービス運営:2017年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 下限なし~5,000万円 |

| 手数料目安 | ー |

| 審査スピード | 即日 |

| 取引タイプ | 2社間 / 3社間 |

クイックマネジメントは、スピード感が魅力のファクタリング会社となります。

そのスピード感は、契約さえ済ませてしまえば、最短30分で入金完了という速さで、とにかく時間のない方には重宝するでしょう。

また、取引額の下限も設けられていないため、小規模な売掛債権でも対応してもらえます。

必要書類の提出も、FAXかメールで完了するなど、手軽さも十分。

まずは電話やメールで相談し、手数料などを問い合わせることから始めてみるといいでしょう。

16:電子請求書早払い

| 運営会社 | 株式会社インフォマート

GMOペイメントゲートウェイ株式会社 |

| 設立 | 1998年

1995年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | ~3,000万円

(それ以上も相談可能) |

| 手数料目安 | 1%~6% |

| 審査スピード | 最短2営業日 |

| 取引タイプ | 2社間 |

「電子請求書早払い」は、インフォマートとGMOが共同で2020年にリリースしたばかりの新しいファクタリングサービスで、業界最安の手数料が強みとなっています。

その手数料の上限は「6%」と、他社とかなり差があるのが見て取れるでしょう。

だからといって手間がかかるファクタリングなのかといえばそうではなく、さすがは大手の共同というだけあり、オンライン手続きでスムーズに申込みの申請ができてしまいます。

もし、やり方がわからなかったり不明点があったとしても、オンライン相談窓口も設けているので、納得した上で利用できる点も安心材料となるのではないでしょうか?

これから、ファクタリングをはじめてみるのなら、候補として持っておくと良いかもしれません。

17:Smart Factor(スマートファクター)

| 運営会社 | 有限会社MSJ INNOVATION |

| 設立 | ー |

| 申込み対象者 | 法人のみ |

| 取扱額 | 30~5,000万円 |

| 手数料目安 | 1.5~15% |

| 審査スピード | 最短即日 |

| 取引タイプ | 2社間/3社間 |

「Smart Factor(スマートファクター)」は、最短即日現金化が可能なスピードに重点を置いたファクタリングサービスとなっています。

そのスピードは、午前10時までに申込みし、必要書類を提出し問題がなければ「13:30」に着金できるほどの早さ。

この点については、公式HPの「ご利用の流れ」に記載されていますので、実際に確認してみると良いでしょう。

また通常のファクタリングだけでなく、介護給付費債権や診療報酬債権についても取り扱っているので、該当業種の方にもおすすめのファクタリング会社となります。

18:アクティブサポート

| 運営会社 | 株式会社アクティブサポート |

| 設立 | 2017年 |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | ~1,000万円 |

| 手数料目安 | 2~14.8% |

| 審査スピード | 最短即日 |

| 取引タイプ | 2社間/3社間 |

「アクティブサポート」は、300万円までの現金化なら最短即日で対応してくれ、審査通過率も9割超えのファクタリング会社となります。

また他社では登記手数料や印紙代など、手数料以外に費用がかさむこともありますが、アクティブサポートではそういった追加費用は一切なし。

なにより、手数料の上限が14.8%と決まっている点も安心できるポイントになるでしょう。

さらには、経営コンサルティング業務もこなっており、利用時には完全無料で様々な角度から経営支援を実施してくれます。

低い手数料、経営サポートを受けたい方は、「アクティブサポート」がおすすめです。

19:K2ソリューションズ

| 運営会社 | 株式会社 K2ソリューションズ |

| 設立 | ー |

| 申込み対象者 | 法人・個人事業主 |

| 取扱額 | 30~3,000万円 |

| 手数料目安 | 5%~ |

| 審査スピード | 最短即日 |

| 取引タイプ | 2社間/3社間 |

「K2ソリューションズ」では、業種問わずにファクタリングを受け付けており、介護ファクタリングにも対応している使い勝手のいいファクタリングサービスとなります。

なにより驚きなのは、審査通過率の高さ。

その数字は、なんと95%にも達しており、実に間口が広いのが魅力でしょう。

契約方法は、「電話・直接来店・出張」と3種に対応しており、都合の良い方法を選択することができます。

また相談には、経験豊富なスタッフがスピーディに徹底サポートしてくれますので、まずは気軽に相談し見ると糸口が見えるかもしれません。

20:事業資金エージェント

| 運営会社 | 株式会社Monkey Pod |

| 設立 | 2015年 |

| 申込み対象者 | 要問合せ |

| 取扱額 | ~2億円 |

| 手数料目安 | 1.5%~ |

| 審査スピード | 最短即日 |

| 取引タイプ | 2社間/3社間 |

「事業資金エージェント」は、500万円なら最短3時間で資金調達ができてしまう、スピードに特化したファクタリングサービスとなっています。

また1,000万円までの場合では、3時間はさすがに無理ですが、それでも即日対応をしてくれるとのことで、今スグ現金化をしたい事業者にはもってこいのファクタリングといえるのではないでしょうか?

また過去には、20万円の売掛金を95%で買取った実績もあり、手数料についても比較的良心的。

非対面での契約がメインなので、ムダな時間も割きたくない方は、候補として持っておくと良いでしょう。

しっかりと見極めて安全にファクタリングは利用しよう

ファクタリング会社は近年増えていますが、安くて安全に使える会社は決して多くありません。

それでも、徐々に健全なファクタリング会社が増えていることも確かです。

ただし、どうしてもファクタリングは悪いイメージもあります。

まずはファクタリングではなく、違う方法で資金調達ができないか検討してみましょう。

その他の資金調達については、以下の記事を参考にしてみてください。

個人事業主も法人も要チェック!事業資金の調達方法14選

個人事業主も法人も要チェック!事業資金の調達方法14選

どうしても厳しければ、3社間取引などを利用すると良いです。

3社間の場合は取引相手がその点に理解があるかどうかしっかりと確認するようにしてください。

その際は、インターネットの口コミや知り合いの経営者からの情報を参考にしつつ、信頼できるファクタリング会社を見つけて会社経営をうまく進めていきましょう!