この記事はPRが含まれていますが、直接取材・調査した一次情報を元に書かれています。

資金繰りが苦しくなったときに真っ先に検討するのは、ビジネスローン。

手数料や金利、返済期間などさまざまな判断基準がありますが、融資審査に通らなくては意味がありません。

特にお金が必要になるまでの期間が短いときは、審査待ちの時間すらもったいなく感じます。

そんなとき、審査が甘いビジネスローンを知っていれば、審査待ちでやきもきする時間も減って本業に集中可能です。

そこで今回は、審査が甘いビジネスローンの特徴や審査に通るコツをご紹介します。

融資元の具体例を出した比較もするので、ビジネスローンの利用を検討中の方は必見です!

審査が甘いビジネスローンの8つの特徴

まずは、審査が甘いビジネスローンの8つの特徴をご紹介します。

1. ノンバンク系

まずご紹介するのは、ノンバンク系。

つまり、銀行以外です。

やはり、社会的信用や知名度は銀行が上なので、借入先として銀行を検討する方がほとんど。

銀行で審査落ちした方がノンバンクに流れるので、ノンバンクは彼らを取りこぼさないように審査が甘めの傾向にあります。

また、銀行は単に大口融資がメインの大手企業を相手取っていることが多いのも理由のひとつ。

特にメガバンクは億単位の融資が中心なので、個人事業主や中小・零細企業だと融資条件にすら引っかからないことも珍しくありません。

2. 高金利

特に上限金利が高金利のビジネスローンは、審査が甘い傾向にあります。

上限金利に注目するのは、最低金利で融資を受けられることはほぼなく、最高金利に近い金利で融資を受けることがほとんどになるからです。

借入する側からすれば、低金利に越したことはありません。

しかし、低金利で貸倒になると、融資元が回収できる資金は少なくなってしまいます。

そのため、貸倒率が高い利用者を相手取る融資元は、金利が高めに設定されることが多いです。

3. 担保・保証人が必要

担保・保証人を要する融資も、審査は甘めです。

理由は単純で、貸し倒れたら担保を回収するなり、残額の返済を保証人に要求するなりすればいいから。

特に連帯保証を必要とする契約の場合、連帯保証人が返済から逃れられることはほぼないため、審査はかなり甘くなるとみていいでしょう。

4. 知名度が高くない中小消費者金融

知名度が高くない中小消費者金融も、審査は甘くなりがちです。

知名度が高くないので、そもそも相談・申込の絶対数が少なく、わざわざ相談や申込をしてくれた利用者を取りこぼしたくないからです。

絶対数が少ないため、顧客離れを防ぐためにも多少の無理を聞いてくれたり、大手には断られる業績でも融資可能だったりする場合も少なくありません。

5. 事業融資

事業融資とは、証書貸付のビジネスローンのこと。

もっとシンプルにいえば、契約した金額が融資されたら、あとはひたすら返済するだけのローンです。

一度貸せば返済を待つだけで、追加融資の額も融資元が決められるため、事業融資は融資元が融資額をコントロールできるローンと言えます。

事業融資の審査が甘いのも、主導権を融資元が握っていることが理由のひとつ。

6. 事業融資に特化している金融機関

「事業融資に特化している金融機関」の「事業融資」は、証書貸付のビジネスローンではなく、個人事業主や法人向けのローンのこと。

つまり、一般個人相手のローンを展開していない金融機関です。

理由はビジネスローンに特化しているので、事業の資金繰りについてのノウハウが豊富だから。

そのため、ギリギリのところを見極めて審査結果を出してくれる傾向にあります。

7. 即日融資が強み

ファクタリング会社に多く、ビジネスローンにも波及しつつある「即日融資」。

こちらも審査が甘い可能性があります。

理由は単純に審査時間が短いので、審査が何日もかかるものと比べ、簡易的である可能性があるから。

ちゃんと審査をしていても、確認項目が少ない可能性があり、審査が厳しい金融機関ならはじかれる条件(赤字決算など)でもローンが下りる場合も。

なかにはコンピューターに企業データを入れるだけで自動審査をしてくれるため、時間がかからない金融機関もあるので、必ずしも「即日融資=審査が甘い」とは言えないので注意です。

8. キャンペーンなど利用者に飴をぶら下げている

利用者に飴をぶら下げている金融機関は、審査が甘い可能性大。

理由は単純で、飴でもぶら下げないと利用してもらえないから。

プレゼントのコストをかけたり、金利優遇などで利益を減らしたりしても、融資先を確保できなければローンとして成立しません。

もちろん、ビジネスローンの申込が増えがちな時期など、他行との引き抜き合戦のためにキャンペーンを打っている金融機関もあります。

審査が厳しいビジネスローンの8つの特徴

続いて、審査が厳しいビジネスローンの8つの特徴をご紹介します。

基本的には、「審査が甘いビジネスローンの8つの特徴」の裏返しです。

1. 銀行系

銀行系は、一般的に審査が厳しいと言われています。

理由は融資元としてのステータス性の高さ。

銀行はお金に関するプロとしての認識が世間一般に浸透していて、銀行から融資を受けられることは、それだけ銀行から信用を得ていることを意味します。

融資を受けたあとも銀行の後ろ盾があるので、ほかの金融機関から信用を得やすくなるのです。

地方銀行やネット銀行も、都市銀行ほどではないもののステータス性があり、審査も厳しくなります。

2. 低金利

特に上限が低金利のビジネスローンは、審査が厳しい傾向にあります。

上限に注目するのは、最低金利で融資を受けられることはほぼなく、最高金利に近い金利で融資を受けることがほとんどになるからです。

融資する側は、確実に融資額を回収しようとします。

貸倒になる確率が高ければ、完済しないうちにせめて融資額だけでも回収しようと金利を高めに設定することが多いもの。

逆に融資先の完済率が高ければ、わざわざ金利を高くして資金繰りを苦しくして、貸し倒れるような事態は避けます。

このことから、じっくり返済させてくれる最長返済期間が長い金融機関も審査が、厳しいといえるでしょう。

つまり、低金利の融資元が融資してくれるときは、完済できると見込まれている可能性大。

そのためにも企業の資産や経営の状態をくまなくチェックするので、審査は厳しくなります。

3. 担保・保証人不要

担保・保証人が不要なビジネスローンは、概して審査が厳しめです。

理由は、担保や保証人を必要としない分、利用者が自力で借入額を完済する必要があるから。

こちらも返済能力があるか審査でしっかり見られるので、審査は甘くないでしょう。

4. 知名度が高い大手金融機関

知名度が高い大手金融機関は、審査は厳しくなりがちです。

知名度が高いので相談・申込の絶対数が多く、悪く言えば利用者をえり好みできる状態にあります。

そのため、業績改善が見込めなかったり貸し倒れる恐れがあったりすれば、自社の損失を発生させないように融資させません。

確実に回収を見込める相手にしか融資しないので、審査は自然と厳しくなります。

ちなみに、ここでの「知名度が高い」の基準のひとつは、テレビCMを打っているかどうかです。

5. カードローン

カードローンは審査が厳しい傾向にあります。

カードローンは審査に通過すると「限度額」が決められ、その範囲内で何度でも借入可能なローンです。

コンビニATMなどで借入・返済が自由にできるので、融資元が知らないうちに借入額が増え、気づいたら貸し倒れていたなんてことも。

借入額を融資元がコントロールできないため、審査は厳しくなります。

6. 個人融資が主な金融機関

一般個人向けの融資がメインの金融機関は、審査に厳しい可能性が高いです。

ビジネスローンに精通していないため、適切に返済能力を見極められません。

そのため、余裕を持って融資ハードルを設定するので、審査基準は厳しくなります。

7. 審査書類が多い

審査書類が多い金融機関は、審査が厳しい可能性大です。

理由は、確認項目が多いから。

金融機関も暇ではないので、審査に不要な書類を要求することはありません。

そのため、審査に必要な書類が多いことは、あらゆる書類から多角的に融資先として適切か判断されていることを意味します。

また、審査に必要な書類が多ければそれだけ書類を見るのに時間がかかるので、申込から融資までに時間がかかる金融機関も審査に厳しいと判断していいでしょう。

8. キャンペーンなどを頻繁に打たない

頻繁にキャンペーンを打たない金融機関は、審査が厳しい傾向にあります。

キャンペーンなどで利用者の目を引かなくても、多くの利用者がビジネスローンを申し込むからです。

もちろん、ビジネスローンの申込が増えがちな時期など、他行との引き抜き合戦のためにキャンペーンを打つときもあります。

ビジネスローンの審査の仕組みと金利の決まり方

審査が甘いビジネスローンとはいっても、ビジネスローンはそれなりに審査もあり、当然ながら確実に審査に通るビジネスローンは通常ありません。

つまり、いくら審査が甘いといえど、それなりに対策をするための基礎知識は必要なわけです。

ここでは、ビジネスローンの審査の仕組みや金利の決まり方などについて紹介していきます。

では早速、順にみていきましょう。

審査の仕組みについて

まず金融機関側は、企業や事業のなにを見て審査基準としているのかについて見ていきましょう。

金融機関は、数万社に渡る多くの融資案件に関するデータを蓄積しています。

これほどのデータがあれば、どういった会社が貸し倒れ率が高いのか、その特徴が浮き彫りになることが分かるでしょう。

またビジネスローンの審査時には、決算書を基本的に提出しますよね?

この決算書などの提出資料から、あらゆる数値をまずははじき出していきます。

そしてそれら情報と、これまでのデータから導き出された貸し倒れする可能性が高い特徴を照らし合わせ、その確率を算出するのです。

とはいえ、蓄積された過去の取引データは、各金融機関によって異なるもの。

つまり、データが異なるため、審査基準も当然差が出てくるということが言えるわけです。

とくにスコアリングシステム(自動審査システム)を採用している場合は、即日審査もできますが数字に正確なため、逆に審査が厳しいこともあると知っておくと良いかもしれません。

金利はこうして決まる

金融機関側は審査を行う時、貸し倒れされた際の損害を最小限に抑えることや、利益(運営費用も含む)についても考慮しながら金利を決定していきます。

だからこそ、貸し倒れリスクが高い企業(返済する上で信用度が低い企業)は、金利を割高にしてあるわけですね。

とはいえ、貸し倒れリスクの大きさは企業によって異なり、また法定金利も守らなくてはなりません。

この法定金利の範囲内で、リスクへの対処ができなそうな企業が、「審査落ち」といった結果になるのです。

融資元の種類別審査難易度ランキング

ここからは、具体的な融資元の名前も交えて、審査難易度のランキングをご紹介します。

審査が厳しい順にご紹介し、後方でのご紹介になるほど審査が甘くなりがちです。

1位. メガバンク(信託を含む)

最も審査が厳しいのは、信託を含むメガバンク。

ゆうちょ銀行やりそな銀行、みずほ信託銀行などがあげられます。

これらの銀行は全国規模で知名度があり、大手企業への融資がメイン。

そのため、中小企業や個人事業主を対象にしたビジネスローンをわざわざ展開しなくても、しっかり利益を上げられます。

逆に、ビジネスローンで発生した貸倒によって、銀行に損失を発生させてしまう可能性も。

そのため、損失発生を防ぐためにも銀行のビジネスローンの審査はかなり厳しく、結果が出るまでにも数週間から一ヶ月かかるケースも珍しくありません。

メガバンク(信託を含む)の例:ビジネスセレクトローン(三井住友銀行)

信託を含むメガバンクのビジネスローンの例は、三井住友銀行の「ビジネスセレクトローン」。

審査時の必要書類は3種類。

税務申告書は原本が必要で、原本の保管方法によっては取り寄せるまでに手間がかかる可能性も。

金利の下限は2.125%と低いですが、上限は公表されていないため、実際の金利はもっと高くなるとみていいでしょう。

借入金の用途は限定されますが、借入可能額は最高1億円と、メガバンクならではの金額が魅力。

審査も厳しいですが、申込条件で門前払いになる方も多いビジネスローンです。

2位. 地方銀行

次に審査が厳しいのは、地方銀行です。

東京スター銀行や群馬銀行、第四銀行などがあげられます。

地方銀行のビジネスローンのデメリットは、拠点を置く地域によって利用できる銀行が限定されること。

メガバンクや消費者金融に比べると、最初から選択肢が絞られた状態になります。

歴史が古くその土地で高い信用を得ている地方銀行は、ビジネスローンの審査が厳しめ。

地方銀行のビジネスローンは名ばかりで、実態は「保証協会に保証された融資」です。

保証協会に保証された融資も審査は甘くないので、メガバンクほどではなくてもハードルは高いといえるでしょう。

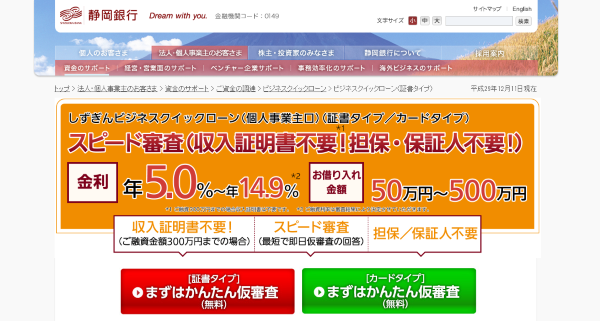

地方銀行の例:ビジネスクイックローン(静岡銀行)

地方銀行のビジネスローンの例は、静岡銀行の「ビジネスクイックローン」。

融資対象は法人のみで、必要書類は3ヶ月以内に作成された「履歴事項全部証明書」だけです。

固定金利なので、融資額が決まれば返済計画を立てやすいのがメリット。

最長10年間をかけてゆっくり返済させてくれるため、長く安定すると思われる企業が有利になります。

そのため、「ビジネスクイックローン」も審査が厳しめといえるでしょう。

3位. ネット銀行

インターネットの普及とともに台頭したネット銀行も、ビジネスローンを展開。

住信SBIネット銀行やジャパンネット銀行、GMOあおぞらネット銀行などがあげられます。

ネット銀行自体の歴史が浅く、ビジネスローンのノウハウがないものの、ネット完結の簡略さに惹かれる利用者も少なくありません。

とはいえ、ビジネスローンの知識は銀行ほどではないため、ボーダーラインを安全圏に設定する必要があり審査は厳しめといえるでしょう。

ネット銀行の例:楽天銀行ビジネスローン(楽天銀行)

ネット銀行のビジネスローンの例は、楽天銀行の「楽天銀行ビジネスローン」です。

「楽天銀行ビジネスローン」の魅力は、最大1億円の借入が可能なこと。

メガバンク並みの金額を、メガバンクより甘めの審査で借入できます。

申告時点で税金などの滞納や他社からの借入延滞がないことが申込条件で、必要書類は「確定した決算書」もしくは「3期分の確定申告書」。

メガバンクより審査が甘いとはいえ銀行なので、決して審査は甘くないでしょう。

4位. 信用金庫・信用組合

ランキングの中間に位置するのが、信用金庫・信用組合。

宮城第一信用金庫や大同信用組合、奄美信用組合などがあげられます。

地方銀行同様に、保証会社を介したビジネスローンを提供。

銀行ほど事業融資のノウハウもないので、銀行よりは審査が甘めです。

信用金庫・信用組合の例:ビジパワー(横浜信用金庫)

信用金庫・信用組合のビジネスローンの例は、横浜信用金庫の「ビジパワー」。

ほかの金融機関での借入事業資金をまとめて一本化し、それに加えて必要な資金と併用できる特別融資です。

最長融資期間は7年と長めですが、所定の変動金利が適用されるため、返済計画を立てにくいのがデメリット。

5位. 大手消費者金融

やや審査が甘くなるのは、大手消費者金融。

アコムやプロミス、レイクなどがあげられます。

大手消費者金融のビジネスローンには、個人事業主に特化したものも。

基本的に個人向けローンの延長上にあるので、金利は高めです。

また、大手消費者金融のビジネスローンはカードローンなので、他社の借り入れ状況はよくチェックされるとみていいでしょう。

大手消費者金融の例:事業サポートプラン(無担保ローン)(アイフル)

大手消費者金融のビジネスローンの例は、アイフルの「事業サポートプラン(無担保ローン)」。

個人プランと法人プランあり、基本的に両プランは一緒です。

異なるのは、返済方法と提出書類、そして代表者の連帯保証が必要かどうか。

特に法人プランを利用する場合、2期分の決算書が必要なので注意しましょう。

6位. 大手事業者金融

大手事業者金融も審査が甘めと言われる金融機関のひとつ。

NTTファイナンスや三井住友ファイナンス&リース、NECキャピタルソリューションなどがあげられます。

これらの企業名からも分かる通り、大手企業のグループ企業も少なくありません。

一般個人を相手にしていないため、ローンの審査を通さなければビジネスが成り立たないため、審査は甘くなる傾向にあります。

とはいえ、親会社からのノウハウなどを引き継いでいるので、最低限のことはクリアしていないと審査に通りません。

大手事業者金融の例:オリックスVIPローンカード BUSINESS(オリックス)

大手事業者金融のビジネスローンの例は、オリックスの「オリックスVIPローンカード」。

必要書類は本人確認書類や年収がわかる資料など、かなりあっさりしています。

担保や保証人も不要で即日融資可能なので融資元として人気ですが、上限金利は17.8%なので15%近い金利になる覚悟は必要です。

7位. 中小事業者金融

最も審査に甘いとされているのが、中小事業者金融です。

ベルシステムや、アークファイナンスなどがあげられます。

知名度が高くないので、他社の審査に落ちた人たちが申し込むことが多いです。

とはいえ、彼らに融資しないと事業が成り立たないため、審査難易度は下がります。

ちなみに、業歴数十年の老舗企業が多いのも中小事業者金融の特徴といえるでしょう。

中小事業者金融の例:ビジネスローン・スーパービジネスローン(ユニーファイナンス)

中小事業者金融のビジネスローンの例は、ユニーファイナンスの「ビジネスローン」と「スーパービジネスローン」。

2種類のビジネスローンの違いは借入額と最長返済期間、連帯保証人が必要かどうかです。

| ビジネスローン | スーパービジネスローン | |

| 借入上限 | 200万円 | 1,000万円 |

| 最長返済期間 | 3年 | 5年 |

| 連帯保証人 | 原則不要 | 必要 |

スーパービジネスローンは、借入上限が1,000万円なのに対し、最長返済期間は5年とかなりタイト。

最大で年200万円ペースでの返済を要求しているあたり、貸倒率の高さがうかがえます。

担保と連帯保証人ともに必要になるケースもあるので、申し込めば審査に通る可能性は高いといえるでしょう。

おすすめビジネスローンの種類別・審査難易度の比較表

| 融資元の種類/例 | 上限金利 | 最長返済期間 | 担保 | 保証人※ | |

| 1.メガバンク | 三井住友銀行 | – | 7年 | 不要 | 第三者不要 |

| 2.地方銀行 | 静岡銀行 | 14.9% | 10年 | 不要 | 第三者不要 |

| 3.ネット銀行 | 楽天銀行 | – | 5年 | 要 | 第三者不要 |

| 4.信金・信組 | 横浜信用金庫 | – | 7年 | 原則不要 | 要 |

| 5.大手消費者金融 | アイフル | 18.0% | 10年 | 原則不要 | 第三者不要 |

| 6.大手事業者金融 | オリックス | 17.8% | 10年2ヶ月 | 不要 | 第三者不要 |

| 7.中小事業者金融 | ユニーファイナンス | 17.95% | 5年 | 要 | 要 |

まだある!審査の甘いおすすめのビジネスローン9選

さてここまでで、審査難易度ごとに、代表的なビジネスローンを提供している金融機関を紹介してきました。

ただ「もっと審査の甘いビジネスローンがどこか知りたい!」という方も、中に入るかもしれません。

そこでここでは、審査が甘いビジネスローンの中でも、優良な企業を9社をほどピックアップし紹介していきます。

これまで紹介してきた優良企業と併せて、候補をさがしていきましょう。

1:ビジネクストの「ビジネスローン」

| 申込み対象者 | 満20歳~69歳の法人・個人事業主 |

| 金利 | 3.1~18.0% |

| 融資限度額 | 50~1,000万円 |

| 返済期間 | 最長5年 |

| 担保の有無 | 不要 |

| 保証人の有無 | 原則不要

※法人は代表者が連帯保証人 |

ビジネクストの「ビジネスローン」では、担保などが不要であるものの、赤字決算となっている企業にも間口が広い対応をしてくれます。

その点については、公式HPにも以下のように明記されており、いざという際には心強い味方となるでしょう。

赤字決算でも可能か。

過去の財務内容だけでなく現状のご商売に鑑み融資実行の可能性を検討してまいります。営業担当までお気軽にご相談ください。

またビジネクストを知らない方もいるかもしれませんが、実績十分の「アイフルグループ」となっています。

実際にビジネクストでは、すでに10万口座以上の契約実績があり、その数に申し分はないでしょう。

これほどの実績があれば、融資に対してのノウハウも十分なため、安心して融資を依頼できるのではないでしょうか?

ただし、創業間もない場合や起業予定段階では、融資対象とはなりません。

業歴1年以上あれば、融資対象となるため、積極的に活用していきましょう。

2:ビジネスパートナーの「スモールビジネスローン」

| 申込み対象者 | 満20歳~69歳の法人・個人事業主 |

| 金利 | 9.98 〜 18.0% |

| 融資限度額 | 50~500万円 |

| 返済期間 | 最長5年 |

| 担保の有無 | 不要 |

| 保証人の有無 | 原則不要

※法人は代表者が連帯保証人 |

ビジネスパートナーの「スモールビジネスローン」では、ATMから借り入れができるため、利便性に富んだビジネスローンとなっています。

ただし、カード型ということもあり、そう大きな金額の融資は期待できないでしょう。

また、提出物についても2期分が必要となるため、事業年数が浅い方は利用できません。

しかし、少額融資を希望している方や、もしものためのサブとしていつでも融資実施してくれるところを探している方にはおすすめです。

原則郵送で融資まで完了するので、手間もかからないでしょう。

3:三鷹産業株式会社の「ビジネスローン」

| 申込み対象者 | 中小企業の法人・個人事業主 |

| 金利 | ・~100万円:6.0~15.0%

・100万円~:6.0~18.0% |

| 融資限度額 | 50~1,000万円 |

| 返済期間 | 最長3年 |

| 担保の有無 | 審査次第では不動産担保が必要なケースも |

| 保証人の有無 | 原則不要

※法人は代表者が連帯保証人 |

三鷹産業株式会社の「ビジネスローン」の対応エリアは、関西一円となります。

創業は昭和47年と実績は十分で、なにより審査が易しめに設定されているのが大きな特徴でしょう。

というのも、三鷹産業株式会社の「ビジネスローン」では、必要書類として決算書(確定申告書類)は必要ありません。

申込み時は、なんと「本人確認書類」のみで審査となります。

ただし、返済期間が最長で3年と短めの設定となっているので、大きな金額を融資してもらいたい場合には注意が必要でしょう。

金利も上乗せになることもしっかりと考慮し、返済計画を入念に立てることが重要となります。

4:ニチデンの「事業者ローン」

| 申込み対象者 | 法人・個人事業主 |

| 金利 | 4.8%~17.52% |

| 融資限度額 | 50~1億円

※1億円以上も相談可能 |

| 返済期間 | 最長20年 |

| 担保の有無 | 審査次第では不動産担保が必要なケースも |

| 保証人の有無 | 原則不要

※法人は代表者が連帯保証人 |

ニチデンの「事業者ローン」では、融資可能額が少額である50万円から大口の1億円と、実に幅広く対応しているビジネスローンとなります。

また上限金利は少々高めとなってはいますが、即日融資も可能としていることを考えれば、審査は比較的通りやすいビジネスローンともいえそうです。

なによりも、返済期間が最長20年間となっており、月々の返済が負担になることは少ない点は魅力となるのではないでしょうか?

ただしあまりに長期間に設定してしまうと、その分金利も上乗せとなってしまいますので、その点には留意しておく必要があります。

その点も理解した上で、返済計画は立てるようにしましょう。

また、ニチデンの「事業者ローン」で長期返済の設定をするのなら、資金に余裕があるときに繰り上げ返済をしていくことをおすすめします。

そうすることで、長期返済の利点を残すことができるでしょう。

5:アクトウィルの「事業資金融資」

| 申込み対象者 | 年商5,000万円以上の法人 |

| 金利 | 7.50% 〜 15.00% |

| 融資限度額 | 300万円〜1億円 |

| 返済期間 | 最長3年 |

| 担保の有無 | なし |

| 保証人の有無 | 原則不要

※法人は代表者が連帯保証人 |

アクトウィルは、大口融資を得意としており、そのスピード感が優秀なビジネスローンです。

一般的に大口融資というと、審査に日数を要するものですが、アクトウィルなら大口でも最短即日融資。

ただし、上表にもあるとおり、申込み対象者は年商5,000万円以上の法人に限られます。

またもし、借入することができたとしても、返済期間が3年以内と短いので返済計画はしっかりと練っておく必要があるでしょう。

では「一体どういったときにアクトウィルを利用するのか」という点ですが、主な活用どころとしては、借入れの一本化をしたいときに有効でしょう。

アクトウィルは、上限金利もそう高くないので、現状の金利が高いのなら検討してみる価値がありそうです。

もちろん、返済期間内に返済できる企業が前提となることも忘れてはいけません。

6:オリコの「CREST for Biz」

| 申込み対象者 | 個人事業主 |

| 金利 | 6.0% 〜 18.0% |

| 融資限度額 | 10万円〜300万円 |

| 返済期間 | 最長13年3ヶ月 |

| 担保の有無 | なし |

| 保証人の有無 | 不要 |

オリコが提供している「CREST for Biz」は、個人事業主向けのビジネスローンで、以下の3つの書類があれば申込みができます。

- 本人確認書類

- 確定申告書や収支内訳書

- 借入計画書

やはり個人事業主向けとあって、最低借入額も10万円と低く、本当に必要な分だけを借入できるようになっています。

確かに上限額は300万円と低いですが、それでも返済期間が13年を超えるとあれば、ひと月あたりもそう負担になることはありません。

これなら返済の心配をすることなく、事業に専念ができますね!

借入はATMからも可能で、その利便性も十分。個人事業主なら、まず押さえておきたいビジネスローンとなります。

7:ジャパンネット銀行の「ビジネスローン」

| 申込み対象者 | 個人事業主 |

| 金利 | 4.80% 〜 13.80% |

| 融資限度額 | 10万円〜500万円 |

| 返済期間 | 要問合せ |

| 担保の有無 | なし |

| 保証人の有無 | 不要 |

ジャパンネット銀行の「ビジネスローン」は、起業したてでも借り入れ可能な、個人事業主向けのビジネスローンとなっています。

最大限度額も500万円と、いざという時の資金繰りには十分で、比較的低金利で借り入れできることも魅力でしょう。

また、このビジネスローンは、限度額内なら何度でも借り入れすることが可能で、月の返済は1万円から可能。

資金に余裕のある場合では、繰り上げ返済も手数料無料でできるので、返済期間の短縮にも役立ちます。

銀行という形式上その信頼もあるので、なるべく低金利でビジネスローンを活用したい個人事業主の方に最適な選択となるでしょう。

8:プロミスの「自営者カードローン」

| 申込み対象者 | 満20~65歳の自営業の方 |

| 金利 | 6.3%~17.8% |

| 融資限度額 | 300万円 |

| 返済期間 | 最長6年9ヶ月(80回以内) |

| 担保の有無 | なし |

| 保証人の有無 | 不要 |

プロミスというと、個人向け融資のイメージが強いですが、事業者向けにも柔軟な融資を提供しています。

このビジネスローンでは、融資限度額こそ低めの設定ではありますが、返済期間にはゆとりがあり保証人なども不要ということで、使い勝手がいい内容となっているのが特徴。

また即日融資にも対応しているため、時間に余裕がない方にもおすすめとなります。

さらには、全国でプロミスが提携しているATMから、限度額内であればいつでも融資金をひき出すことが可能。

もちろん、返済も提携ATMから行うことができます。

資金使途では、事業資金はもちろん生活費でも利用できるので、とにかくつなぎ資金が必要だという方におすすめのビジネスローンといえるでしょう。

9:いつもの「ビジネスローン」

| 申込み対象者 | 法人、個人事業主 |

| 金利 | 4.8%~18.0% |

| 融資限度額 | 1万円~500万円 |

| 返済期間 | 最長5年間(60回以内) |

| 担保の有無 | なし |

| 保証人の有無 | 原則不要

※法人は代表者が連帯保証人 |

いつもの「ビジネスローン」は、まだ全国展開をして年数が経っていないため、「聞いたことがない」という方もいるかもしれません。

いつもの融資対象者は、小規模融資を希望している方が対象で、限度額も最大で500万円となっています。

また細かな融資額の設定ができる配慮がされ、1万円からの融資も可能に。

返済期間もゆとりがあるため、金利も高めの設定となりますが、全国展開して日が浅いこともあり審査には柔軟さもうかがえます。

とはいえ、法人の場合ですと提出書類で2期分の決算書が必要となるため、創業したばかりの企業の利用はむずかしくなりそうです。

ビジネスローンの審査に通過するためのコツ5つ

最後に、ビジネスローンの審査に通過するためのコツを5つご紹介します。

1. 事業の収益性と安定性をアピールする

ビジネスローンの審査に通過するために最も大事なのは、事業の収益性と安定性をアピールすること。

言わずもがな、審査でチェックされる最重要事項だからです。

長期的に返済能力を保有可能なことを証明する必要あり

収益をあげられる事業をしていて、その事業が安定していれば、その事業は長く続きます。

そうすれば、長期的に借入額を返済する能力を持つことを証明できるからです。

返済能力をアピールするにあたって、多少盛ったアピールをしたくなりますが、相手はビジネスとお金のプロなので、その事業予測が妥当かどうかはすぐにわかります。

無駄な誇張はせず、ひとつひとつ根拠を重ねて返済能力をアピールしましょう。

2. 複数のビジネスローンの申し込みを短期間で行わない

短期間で複数のビジネスローンに申し込まないのも、審査に通るための重要なポイントです。

企業したてや赤字決算など、審査に通りづらいスペックの企業の場合、審査落ちの不安から何社も同時に申し込んで、審査に通ったうち最も条件のいいところから融資を受けたいと思う方は多数。

審査に落ちるのを待ってから、次の金融機関に申し込むのは、時間のロスも大きいです。

滑り止めの気持ちで複数申込みしたいのはわかりますが、ビジネスローンの融資を受けたいのであれば、3社以上の同時申込はやめましょう。

ビジネスローンの申込状況は信用情報からバレるので嘘をつくのはマイナス

理由は、ビジネスローンの申込状況は、信用情報から筒抜けだからです。

そのため、面談で「他社のローンは審査・利用していません」と言っても、融資元が調べれば一発で嘘と分かります。

それに、「数打てば当たる」と何社もローンに申し込んでいると、ローンに対する必死さが透けて見え、マイナスに繋がる恐れも。

急を要する場合も、できれば一月に申し込むのは2社ほどにしましょう。

3. 事業計画書を明確なビジョンを持って丁寧に書く

事業計画書を明確なビジョンを持って丁寧に書くのは、審査に通るうえで大きなポイントです。

一見当たり前のように見えますが、これができない人も少なくありません。

丁寧に書くだけでもかなり好印象を与えられる

事業計画書は、あなたの事業を知らない融資元が読むものです。

自分の事業についてのことは当たり前に知っているので、説明がなくても理解できます。

しかし、知らない人からすればサービス名やシステムについて説明がなければ、なにを書いているかまったくわかりません。

できれば一度書いた事業計画書を、ほかの人にチェックしてもらい、客観的なアドバイスをもらいましょう。

もし情報漏洩の観点や個人事業主でそれが不可能なら、少し時間を置いて読み返すのがおすすめ。

案外疎かにしがちなポイントなので、読み手の立場で丁寧に書かれているだけでも好印象を与えられます。

4. 申し込む時点ですぐに審査書類を出せる状態にする

各金融機関、各ビジネスローンによって必要な書類は異なります。

しかし、ほとんどの金融機関はホームページに必要書類を明記しているので、申込時点で審査書類を提出できる状態にしましょう。

「準備をしっかりしている=計画的に返済してくれる」と思わせる

事前に準備できることを準備しておくだけで、行動の計画性をアピールできます。

すぐに書類を提出できれば、準備をしっかりしているので返済も計画的にしてくれると思わせることが可能です。

書類の準備を事前にすれば、それだけ審査スピードも速くなるので、融資を早く受けられます。

5. 事業主(代表者)個人の資金繰りもクリーンにする

融資元によっては、個人事業主や代表としての資金繰りだけでなく、個人の資金繰りもチェックされます。

すべての融資元でチェックされるわけではありませんが、念には念を入れて個人の資金繰りにも細心の注意を払いましょう。

クレヒスや納税履歴に傷があると大きなマイナスになる可能性も

クレジットカードヒストリー(クレジットカードの使用履歴)やローンの返済滞納、住民税の未納などが発覚するとマイナスになる恐れも。

個人事業主なら個人の金銭感覚が事業にも反映されるし、法人なら代表は法人の顔です。

今までの分は修正できなくても、今後の融資に向けて個人の信用情報も見られていると思ってお金を使いましょう。

かならず借りれるビジネスローン?悪徳業者(闇金)にはご用心

審査が甘いビジネスローンの中には、「かならず融資できます」といった具合に、甘い罠を仕掛けてくる悪徳業者も少なからずいるものです。

そういった悪徳業者(闇金)に一度付け込まれてしまうと、上手く返済できたとしても執拗に資金を借りるように勧誘してくることもあるかもしれません。

また万が一、支払いがむずかしくなれば、厳しい取り立てが始まらないともいえないわけです。

ここでは、そうした悪徳業者に引っかからないよう、見知らぬ業者が悪徳か否かを見抜く方法について紹介していきます。

では早速、順にみていきましょう。

まずは違法業者として公開されていないか探してみよう

金融庁のHPでは、違法な金融業者に関する情報を、定期的にPDF資料として公開しています。

この資料には業者名はもちろん、勧誘手段や詐称している貸金業登録番号まで掲載してありますので、不安な金融業者に出会ったらまず確認したい資料といえるでしょう。

この資料については、金融庁「違法な金融業者に関する情報ついて」より確認できますので、気になる方はぜひ参考にしてみてください。

ただし、この資料に掲載されていないからといって、気を抜いてはいけません。

まだ確認すべきことはありますので、以降も読み進めていきましょう。

金融庁HPで貸金業登録が正しい確認しよう

金融庁が提供する違法業者に関する資料に掲載されていなかったとしても、それはまだ金融庁が追い付いていないに過ぎないこともあります。

そのため、最終的には自分自身でその業者が認可されている業者なのかを、見極めなくはならないのです。

そこですべきことが、その業者のHPに記載の貸金業登録番号が、本当に正しいものであるかを確認するということとなります。

貸金業登録番号とは、「関東財務局長(3)第00000号」といった具合に表記されているものです。

金融庁が提供する「登録貸金業者情報検索」では、業者名や貸金業登録番号から、登録情報を参照することができます。

まずはこの検索機能を活用し、登録データがそもそもあるのか、貸金業登録番号やその他登録情報に不一致がないかを確認するようにしてください。

登録情報の更新状態にも目を向けよう

最後に確認するポイントは、その業者の信頼性を計るものとなります。

前項で紹介した金融庁が提供する「登録貸金業者情報検索」で、掲載情報に問題がなかった場合は、貸金業登録番号の()内の数字にも注目してみましょう。

「関東財務局長(3)第00000号」

この番号はその業者が貸金業として、何回更新をしたのかを表すものです。

この値が大きいほど、長期間に渡り問題なく更新ができたということでもあるため、信用度にも直結してきます。

ちなみに(1)は登録時、「(2)~」は更新されたことを意味しますので、「(2)~」であれば一般的に信用はあるといえるでしょう。

ビジネスローンより審査が甘い?その他の資金調達方法3選

ここまでで、審査が甘いビジネスローンや審査に通すためのコツについても紹介してきましたが、それでも審査に不安を感じる方も少なくないでしょう。

ここでは、そういった方へ向けて、ビジネスローンよりも審査が甘い資金調達方法を3つ紹介しておきます。

もし条件が許すのなら、一度検討し直してみるのもいいでしょう。

では早速一つ目から紹介していきます。

1:不動産担保ローン

まずはじめに紹介するのは、自身(もしくは親族)が所有する不動産を担保とすることで、低金利かつ多額の融資を可能にする不動産担保ローンとなります。

ここで重要なのは、所有している不動産価値に融資限度額が比例すること。

いくら不動産を所有していたとしても、それに価値がなければ、融資自体が受けられないということでもあります。

とはいえ、価値ある不動産を所有していれば、たとえ赤字決算であっても問題なく審査通過する可能性もあるのです。

このように審査が甘い理由は、万が一貸し倒れが発生したとしても、その不動産を売却することで融資元の損が拡大せずに済むため。

一方で無担保がほとんどのビジネスローンでは、融資元にとってリスクは融資額分を回収しきるまで、常に付きまといます。

つまり、不動産担保ローンよりもビジネスローンの方が審査は厳しくて当然ということとなるわけです。

不動産担保ローンについては、以下の記事で詳しく紹介していますので、気になる方は一度目を通してみると良いでしょう。

法人向けの不動産担保ローンおすすめ9社を比較!選び方や注意点も

法人向けの不動産担保ローンおすすめ9社を比較!選び方や注意点も

2:ファクタリング

次に紹介する資金調達方法は、売掛債権を買い取ってもらうことで、すぐに資金を得られるファクタリングとなります。

つまり、まだ期限前の売掛金を現金化できる方法なので、借入枠に影響を与えることがないのです。

そのため、審査自体も融資系と比べても甘く、申込み対象者のうち9割以上が審査に通過という実績を持つファクタリング業者も。

とはいえ、ファクタリングというと「あまり良いイメージがない」という方もいるでしょう。

確かにファクタリング業者の中には、悪徳な業者も少なからずいるものです。

反面で優良企業も、続々と増えているので、黒字倒産を防ぐためには一つの手札としても十分に有効といえるでしょう。

また即日現金化できるので、必要なら積極的に活用し、乗り切るようにしましょう。

ファクタリングについては、以下の記事で詳しく紹介していますので、気になる方は一度目を通してみると良いでしょう。

ファクタリング会社おすすめ30選を比較!騙され知らずで安全に資金調達しよう!口コミも掲載

ファクタリング会社おすすめ30選を比較!騙され知らずで安全に資金調達しよう!口コミも掲載

3:カードローン

最後に紹介するのは、限度額内ならいつでも提携ATMから融資ができ、いつでも返済ができるカードローンとなります。

一般的にカードローンでは、その金利は高めではありますが、即日融資ができ返済期間も長め。

ただし、カードローンではビジネスローンのように、多額な融資はできないことが一般的です。

また限度額いっぱいに借り入れをするのも、金利が負担となるため避けるべきでしょう。

カードローンはあくまでも、一部資金が足りなくなった場合の保険のような立ち位置で活用するのが賢い方法となります。

もしあなたがまだ一枚もカードローンを所有していないのなら、万が一のための所有しておき、必要な時に備えるのもてでしょう。

カードローンについては、以下の記事で詳しく紹介していますので、気になる方は一度目を通してみると良いでしょう。

法人カードローンおすすめ比較ランキング10選!その選び方を解説

法人カードローンおすすめ比較ランキング10選!その選び方を解説

審査難易度を見極めてビジネスローンを効率良く活用しよう

今回は、審査が甘いビジネスローンの特徴や審査に通るコツをご紹介しました。

ビジネスローンの審査の甘さはさまざまで、事業や資金繰りに見合った融資元のビジネスローンに申し込むのが、いち早く融資を受けるコツです。

審査難易度を適切に見極め、賢くビジネスローンを利用しましょう。